Ultimul raport trimestrial de la BIS (Bank for International Settlements), instituţie cunoscută şi sub apelativul de "bancă a băncilor centrale", include un avertisment dur cu privire la piaţa obligaţiunilor emise de companiile nefinanciare.

În ultimii 18 ani, valoarea emisiunilor cu cel mai scăzut rating din categoria investiţională a crescut semnificativ atât în Statele Unite cât şi în Uniunea Europeană. Ultimele date de la BIS arată că ponderea emisiunilor cu rating BBB în totalul emisiunilor a crescut până la 34,3% în SUA, de la 30,2% în 2000, în condiţiile în care ponderea emisiunilor de obligaţiuni corporate cu rating cel puţin A s-a redus până la 11,5%, de la 25,4% în 2000.

Piaţa obligaţiunilor corporate din UE este mult mai fragilă în cazul declanşării unui proces de reducere a ratingului pe fondul degradării perspectivelor economice. Aici ponderea obligaţiunilor cu rating BBB a crescut până la 48% în 2018, de la 20,8% în 2000 şi 33,3% în 2010, în condiţiile în care ponderea emisiunilor cu rating cel puţin A s-a redus până la 17,6% în 2018, de la 66,8% în 2000 şi 34,8% în 2010.

Care este natura pericolului pentru aceste pieţe? După cum scriu analiştii de la BIS, fondurile de investiţii care cumpără obligaţiuni corporate sunt obligate, prin statutul propriu, să se îndrepte doar către obligaţiunile care îndeplinesc anumite condiţii privind riscul de credit. De foarte multe ori, cerinţa o reprezintă investiţia exclusivă în obligaţiuni cu rating investiţional, adică în titluri cu un calificativ minim BBB.

Politicile monetare urmărite de marile bănci centrale de la declanşarea Crizei Financiare Globale, care au avut un efect deosebit de puternic asupra menţinerii dobânzilor aproape de zero sau chiar în teritoriu negativ, au permis menţinerea artificială a numeroase companii în categoriile de rating investiţional.

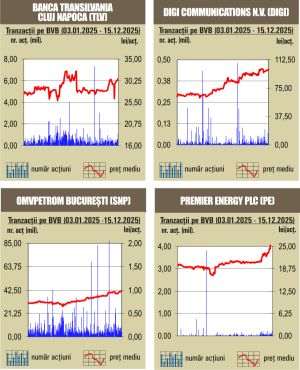

Astfel, fondurile de investiţii în obligaţiuni corporate cu rating investiţional au crescut ponderea obligaţiunilor cu rating BBB din portofolii până la circa 45%, atât în SUA (44,3%) cât şi în UE (46,7%), în timp ce ponderea obligaţiunilor cu rating A s-a redus până la circa 21% în SUA, respectiv 26% în UE (vezi graficul 1).

Administratorii fondurilor de investiţii s-au îndreptat către obligaţiunile corporate cu rating BBB deoarece au fost "atraşi de randamentele oferite", după cum se arată în analiza de la BIS (vezi graficul 2).

Ultimele date prezentate de BIS, din februarie 2019, arată că spread-ul dintre randamentele obligaţiunilor corporate cu rating AAA şi cele cu rating BBB a fost de 110 puncte de bază (1,1 puncte procentuale), în timp ce spread-ul A - BBB a coborât sub 75 puncte de bază, după ce a atins un maxim de 139 de puncte de bază în februarie 2016.

În aceste condiţii, economiştii de la BIS sunt îngrijoraţi de faptul că această piaţă este extrem de fragilă şi se poate prăbuşi foarte uşor.

"În timp mandatele de investiţii pe baza riscului sunt atractive pentru investitorii care urmăresc o anumită expunere, acestea pot conduce la vânzări masive precipitate dacă emitenţii vor fi degradaţi abrupt pe fondul deteriorării condiţiilor economice", se arată în raportul BIS.

"Câte obligaţiuni ale companiilor cu rating BBB vor fi degradate?" a fost "întrebarea de 6,4 trilioane de dolari" dintr-un articol de la Zerohedge, din noiembrie 2018.

Ce reprezintă cele 6,4 trilioane? Valoare cumulată la nivel global a obligaţiunilor corporate cu rating investiţional, din care circa 60% reprezintă valoarea obligaţiunilor cu rating BBB.

De atunci au mai fost lansate avertismente cu privire la riscurile tot mai mari de pe piaţa obligaţiunilor corporate, inclusiv de către Federal Reserve, FMI, Banca Angliei şi fondurile de investiţii DoubleLine sau Guggenheim.

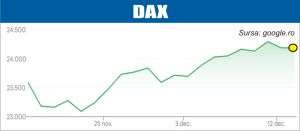

Mai contează un avertisment în plus, chiar dacă acesta vine de la BIS? Probabil că nu, deoarece "investitorii" se pare că şi-au format deja opinia cu privire la următoarele decizii ale marilor bănci centrale, îndreptate către noi măsuri de relaxare a condiţiilor monetare.

Alte opţiuni nu mai există, mai ales când toată lumea "ştie" că tiparniţa a devenit un instrument "ortodox" de politică monetară.

1. BBB excesiv

(mesaj trimis de Marius și Sulla în data de 07.03.2019, 08:20)

Putem răspunde la întrebarea: "Cât de multă datorie purtătoare de dobânzi are compania în raport cu valoarea activelor sale?" Acest raport, calculat ca datorie pe termen lung împărțit la totalul activelor, evaluează gradul de îndatorare financiară al companiei. Acest lucru este similar cu împărțirea soldului la o ipotecă la domiciliu (datorie pe termen lung) cu valoarea evaluată a casei. Un raport de 1, 0 ar indica faptul că nu există "capitaluri proprii în casă" și ar reflecta o pârghie financiară periculoasă. Astfel, cu cât este mai scăzută rata de capitalizare, cu atât este mai bine pârghia financiară a companiei.

În general, investitorul unei obligațiuni corporative cumpără un randament suplimentar prin asumarea unui risc de credit. El sau ea ar trebui probabil să întrebe: "Randamentul suplimentar merită riscul de neplată?" sau "primesc suficient randament suplimentar pentru asumarea riscului de neplată?" În general, cu cât este mai mare riscul de credit, cu atât este mai puțin probabil să cumpărați direct o emisiune de obligațiuni corporative unice. În cazul obligațiunilor junk (adică cele care se află sub ratingul BBB al S & P), riscul pierderii întregului principal este pur și simplu prea mare. Investitorii care caută un randament ridicat pot lua în considerare diversificarea automată a unui fond de obligațiuni cu randament ridicat, care își poate permite o serie de defecțiuni, păstrând în același timp randamente ridicate.

Iar aici intervine lipsa diversificării care generează aproape o egalizare a spreedului, cel puțin asta se vede din grafic.

Problema este că, pe piață, nu se mai găsesc suficiente obligațiuni cu rating AAA sau A, pentru o diversificare suficientă a portofoliului, astfel încât managerii fondurilor de obligațiuni sunt prinși în capcana ranndamentelor ridicate, generate de TLTRO 1 și 2, QE -uri și alte forme de intervenție a băncilor centrale, care au distorsionat grav curba randamentelor.

La o eventuală degradare la ratingul junk a fost 33% din procentul de 60% cu rating BBB, se poate prăbuși întregul sistem de obligațiuni!

Iar atunci, nu se mai poate interveni prin aruncarea de bani pe piață, scăderea dobânzilor, iar băncile centrale vor deveni neputincioase în ipoteza unei recesiuni, ca să nu mai vorbim despre o criză economică sau, mai grav, despre o depresiune.

1.1. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 07.03.2019, 09:13)

Pe langa raportul datorie/active sau datorie/equity este important si raportul datorie/FCF (free cash flow) .

Un articol foarte bun al dl. Calin Rechea si are dreptate. In clipa in care incep sa se reduca in masa ratingurile corporate (indiferent de motive , dar cel mai probabil pe motiv de recesiune economica) va fi jale pe piata fondurilor de obligatiuni pt ca toti se vor inghesui sa vanda sau vor fi obligati sa marcheze pierderi. Si cum lumea noastra este extrem de bine interconectata s-ar putea sa avem "ceva" contagiune si pe alte piete...