În acest articol vom prezenta opiniile şi argumentele referitoare la dinamica şi perspectivele politicii fiscale, de natură să răspundă inclusiv aspectelor adresate în spaţiul public de doamna conf. univ. dr. Andreea Paul, Preşedintele Iniţiativei pentru Competitivitate.

1. Politica fiscală - componentă esenţială a mixului de politici economice

Considerăm util ca, mai întâi, să evidenţiem rolul politicii fiscal-bugetare în cadrul setului de politici macroeconomice. Politica fiscal-bugetară nu este doar acea componentă a mix-ului de politici economice prin care sunt asigurate resursele bugetare necesare furnizării bunurilor şi serviciilor publice, ci şi o pârghie importantă, dacă este proiectată şi aplicată în mod adecvat, de stimulare a creşterii economice şi de repartiţie echilibrată a acesteia, în scopul asigurării concomitente a dezvoltării ţării, promovării incluziunii sociale şi reducerii sărăciei, fără afectarea stabilităţii financiare.

Conceperea politicii fiscal-bugetare se impune a fi realizată începând cu identificarea fazei în care se află ciclul economic (avânt sau declin). Atunci când economia se află în perioada de avânt, cunoscând că acţiunea operatorilor economici este pro-ciclică, politica fiscal-bugetară (ca şi cea monetară, a veniturilor şi macro-prudenţială) este necesar a fi anti-ciclică sau, cel puţin, neutră (respectiv cu impuls fiscal [1] nul), în scopul plasării creşterii economice efective în apropierea celei potenţiale [2], evitându-se, astfel, supraîncălzirea economiei. Pe de altă parte, politica fiscal-bugetară se impune a fi stimulativă atunci când economia se află în faza de recesiune, prin generarea unui impuls fiscal adecvat, în scopul accelerării activităţii spre nivelul său potenţial.

Atunci când politica fiscală are un caracter pro-ciclic, respectiv când este laxă deşi economia evoluează peste potenţial şi restrictivă când există deficit de cerere, creşte volatilitatea activităţii economice. Fluctuaţiile ample ale dinamicii PIB efectiv induc incertitudini substanţiale în procesul decizional, iar primele de risc cerute de investitori şi creditori sunt în creştere. De altfel, importante agenţii de rating folosesc criteriul privind volatilitatea creşterii economice în evaluările lor de ţară, penalizând statele cu fluctuaţii ample ale activităţii economice. În consecinţă, politica fiscală se impune a fi concepută şi dozată în mod adecvat în cadrul mixului de politici economice. De aceea, nu toate politicile de stimulare a cererii conduc la creşterea nivelului de trai (Isărescu, 2010).

Referitor la progresele înregistrate de România după anul 2000, este de subliniat faptul că, la finalul anului 2016, nivelul PIB pe locuitor, exprimat la paritatea puterii de cumpărare, ca pondere din media Uniunii Europene, a crescut cu 33 de puncte procentuale, respectiv de la 26% în anul 2000 la 59% în anul 2016. S-a înregistrat, astfel, un ritm mediu de reducere a decalajului faţă de media UE de 2 puncte procentuale pe an.

Totuşi, progresul consistent înregistrat pe linia volumului activităţii economice a fost caracterizat de un grad relativ modest de incluziune. Convergenţa reală s-a reflectat doar marginal în creşterea numărului de angajaţi şi numai parţial în câştiguri de putere de cumpărare a acestora. Numărul salariaţilor a crescut, între anul 2000 şi anul 2016, cu doar 2,2% (+100 mii persoane), de la 4,6 mil. persoane la 4,7 mil. persoane. Puterea de cumpărare a salariaţilor a sporit cu 20 pp (de la 22% în anul 2000 faţă de media UE la 42% în anul 2016), comparativ cu cele 33 pp adiţionale în termenii volumului de activitate.

În plus, convergenţa economică nu a fost omogenă la nivelul regiunilor ţării. Nu s-a reuşit asigurarea aceluiaşi ritm al recuperării decalajelor la nivelul tuturor zonelor din România. În timp ce pentru Capitală, indicatorul PIB pe locuitor s-a majorat cu 64 de puncte procentuale în perioada 2004-2016 (respectiv un avans mediu de 5,3 pp/an), la nivelul regiunilor Nord-Est şi Sud-Vest, acelaşi indicator a crescut cu numai 11-12 puncte procentuale (avans mediu de cca. 1 pp/an). Pentru celelalte cinci regiuni, recuperarea decalajului a fost de cca. 18 puncte procentuale, respectiv un avans mediu de cca. 1,5 p.p/an.

Odată ce procesul de armonizare legislativă şi instituţională cu standardele europene a progresat, fluxurile de capital străin şi-au intensificat semnificativ prezenţa în România, sporind potenţialul economic al ţării.

Creşterea economică potenţială s-a majorat de la 2,6% în anul 2002 la 4,9% în anul 2004, în condiţiile în care atât intrarea României în NATO, cât şi aderarea la Uniunea Europeană au devenit clare pentru investitorii străini. Datele statistice indică o corelaţie puternică între creşterea economică potenţială a României şi investiţiile străine directe, exprimate exclusiv prin componenta participaţii la capital, deci fără creditele intra-grup. Astfel, în timp ce în perioada 2000-2003, creşterea economică potenţială era în medie de 2,8% pe an, în condiţiile unui flux anual mediu al investiţiilor străine directe de 2,4% din PIB, în perioada 2004-2006 creşterea economică potenţială s-a majorat la 5,3% medie anuală, în condiţiile unui flux anual mediu sporit al investiţiilor străine directe de 6,3% din PIB. În perioada 2009-2014, creşterea economică potenţială medie anuală a scăzut la 1,6%, în contextul în care fluxul mediu anual al investiţiilor străine directe s-a redus la 1,4% din PIB. Totuşi, în anii 2015 şi 2016, creşterea potenţială a depăşit semnificativ fluxul investiţiilor străine directe pe fondul compensării unor intrări mai reduse de ISD prin absorbţii substanţiale de fonduri europene, care s-au ridicat la peste 4% din PIB anual.

Cu toate acestea, investiţiile străine directe nu s-au aşezat echilibrat la nivelul regiunilor ţării. Distribuţia ISD este puternic concentrată, regiunea Capitalei acumulând aproape 60% din volumul total al acestora. Cele mai puţin dezvoltate regiuni, anume Nord-Est şi Sud-Vest, au beneficiat împreună de numai 6% din total, deci doar de o zecime din ponderea Capitalei. Regiunile din vestul şi centrul ţării au înregistrat intrări substanţial mai ridicate de investiţii străine decât cele din est. Cauzele principale ale acestor asimetrii în ceea ce priveşte localizarea investiţiilor private sunt legate de calitatea infrastructurii şi apropierea de pieţele de desfacere.

După îndeplinirea obiectivelor privind intrarea în NATO şi aderarea la Uniunea Europeană, România are ca ţintă strategică adoptarea monedei euro. Pentru realizarea acestui deziderat, pe lângă îndeplinirea în mod durabil a criteriilor de convergenţă nominală, se impune accelerarea reformelor de ordin structural, care asigură un ritm mai rapid de convergenţă reală prin creşterea PIB potenţial. Menţinerea în mod durabil a performanţelor macroeconomice stabilite prin matricea de convergenţă nominală presupune asigurarea unor finanţe publice sănătoase pe termen mediu şi lung (deficitul bugetar, inclusiv structural, şi datoria publică, ca ponderi în PIB). Aceasta, deoarece derapajele politicii fiscal-bugetare provoacă reinflamarea inflaţiei, creşterea dobânzilor şi deprecierea cursului valutar. Sănătatea finanţelor publice depinde, în mod direct, pe de o parte, de caracterul stimulativ, dar şi echitabil al sarcinii fiscale stabilite pentru persoanele fizice şi juridice, iar pe de altă parte, de eficienţa cheltuielilor publice, îndeosebi a celor de capital. De altfel, şi din perspectiva echilibrului inter-generaţional, se impune ca volumul cheltuielilor de capital să fie cel puţin egal cu deficitul bugetar.

În planul bunurilor şi serviciilor publice destinate populaţiei în viitor, România necesită alocări suplimentare semnificative de fonduri în sectoarele sănătate, educaţie şi infrastructură fizică, în condiţiile unor venituri bugetare, îndeosebi de natură fiscală, situate la niveluri îngrijorător de joase. Astfel, ţările din zona euro, acolo unde ne dorim a ajunge cât mai rapid, dar în mod sustenabil, au avut, în anul 2016, o medie a veniturilor fiscale (impozite, taxe şi contribuţii sociale) de 41,3% din PIB, în timp ce România înregistrează un nivel de numai 26% (-15,3 pp). De menţionat că cea mai înaltă pondere în PIB a acestei categorii de venituri bugetare se înregistrează în Franţa (47,6% din PIB), iar pe ultimul loc se află Irlanda cu 23,8%. Subliniem, totodată, că tendinţa veniturilor fiscale în România, după intrarea în Uniunea Europeană (2007), se află pe o direcţie divergentă comparativ cu media UE: în România, ponderea veniturilor fiscale în PIB a scăzut cu 3 pp, de la 29% din PIB la 26% din PIB, în timp ce la nivelul UE, ponderea aceasta a crescut cu 1 pp, de la 39% din PIB la 40% din PIB.

La fel de mare este decalajul şi în ceea ce priveşte ponderea veniturilor bugetare totale în PIB, România prezentând, în anul 2016, un nivel de numai 29,5%, respectiv cu 16,1 pp mai puţin decât media ţărilor din zona euro (45,6%). Veniturile bugetare totale cele mai ridicate se înregistrează în Finlanda (53,7% din PIB), iar cele mai scăzute în Irlanda (26,8%). Şi în ceea ce priveşte acest parametru, România prezintă o evoluţie divergentă faţă de media Uniunii Europene: în timp ce faţă de anul 2006, România înregistrează o diminuare a acestor venituri cu 3,5 pp, media UE creşte cu 1 pp.

Adoptarea monedei euro presupune, aşadar, realizarea în ritm accelerat a reformelor structurale şi menţinerea stabilităţii macroeconomice, concomitent cu adaptarea conţinutului şi mecanismelor politicii fiscal-bugetare la standardele modelului european.

Necesitatea îmbunătăţirii substanţiale a setului de instrumente pentru aplicarea politicii fiscale este demonstrată şi de dimensiunile foarte ridicate ale economiei neoficiale ("ascunse") înregistrate în România. Astfel, potrivit unui studiu recent (Schneider, 2017), economia "ascunsă" din ţara noastră reprezintă 26,3% din PIB (45 mld. euro la nivelul anului 2016), cu mult mai ridicată faţă de media ţărilor UE-28 care se situează la 17,1% din PIB. Această contraperformanţă plasează România pe ante-penultimul loc în clasamentul european, înaintea Croaţiei cu 26,5% şi a Bulgariei cu 29,5%. Menţionăm câteva exemple de ţări din zona euro cu niveluri sub media europeană în ceea ce priveşte economia neoficială, respectiv: Austria (7,1% din PIB), Luxemburg (8,2%), Olanda (8,4%), Irlanda şi Germania (10,4%), Finlanda (11,5%), Franţa (12,8%), Slovacia (13%) etc.

Segmentul cel mai nociv din economia "ascunsă" este localizat în zona evaziunii fiscale, care cuprinde inclusiv munca neînregistrată ("la negru"), al cărei total, în România, reprezintă, pe baza cifrelor din studiul menţionat, 18% din PIB (31 mld. euro). A treia componentă a economiei neoficiale, potrivit sistemului european de conturi, o constituie autoconsumul (cca. 8% din PIB, respectiv 14 mld. euro), a cărui pondere ridicată este cauzată îndeosebi de numărul mare, comparativ cu statele dezvoltate, al populaţiei rurale.

Dincolo de evaziunea fiscală totală, nivelul scăzut al veniturilor fiscale este cauzat şi de gradul insuficient de colectare a impozitului pe venit, pe profit, a contribuţiilor de asigurări sociale (pensii şi sănătate) şi accizelor, care se situează între 75% şi 81% din valorile declarate, precum şi de indicele foarte redus de conformarela plata taxei pe valoare adăugată, respectiv de numai 57% din volumul cuvenit bugetului statului.

Calculele arată că reducerea evaziunii fiscale la nivelul mediu din ţările UE-28 şi aducerea gradului de colectare a veniturilor bugetare la performanţele din statele europene dezvoltate ar permite creşterea substanţială a veniturilor fiscale, respectiv cu cca. 6 puncte procentuale, ceea ce ar asigura un nivel total al acestor venituri în jur de 32% din PIB. Totuşi, şi în aceste condiţii rămâne o diferenţă substanţială în privinţa veniturilor fiscale, respectiv de 9 puncte procentuale care trebuie recuperată, cât mai rapid, pentru ca România să atingă media ţărilor din zona euro de 41,3%.

2. Disparităţile sociale - nivel foarte ridicat în România

Volumul relativ redus al valorii adăugate brute (VAB) realizate în România, ca efect al unei economii reale cu complexitate scăzută, la care se adaugă

- precarizarea, prin legislaţia adoptată, a muncii în raport cu capitalul (Guga, 2016), ceea ce a slăbit forţa de negociere a salariaţilor în cadrul distribuţiei primare a valorii nou create;

- gama restrânsă a instrumentelor fiscale disponibile pentru aplicarea fazei de redistribuire a VAB şi asigurarea unei repartiţii mai echilibrate a acesteia;

- fenomenele ilegale menţionate anterior (evaziunea fiscală, inclusiv "munca la negru"), generează o accentuată polarizare a veniturilor cetăţenilor în România.

Astfel, la nivelul anului 2016, potrivit datelor Eurostat, o cincime din gospodăriile cele mai bogate obţineau de 7,3 ori mai multe venituri decât cele mai sărace 20% gospodării ale populaţiei. Media UE pentru acest indicator era de 5,1, în timp ce în alte state foste socialiste indicatorul în cauză înregistra valori chiar mai reduse, respectiv 3,5 în Cehia, 3,6 în Slovacia şi Slovenia şi 4,8 în Polonia. În timp ce în UE, după criză, acest parametru a prezentat o variaţie scăzută (+0,2 puncte între 2010 şi 2016), în România indicatorul s-a înrăutăţit cu 1,2 puncte (de la 6,1 la 7,3).

Un recent studiu elaborat tot de Eurostat pune în evidenţă faptul că, deşi înregistrează în ultimii ani printre cele mai mari ritmuri de creştere economică din UE, România prezintă cel mai mare procent de cetăţeni cu privaţiuni materiale şi sociale, respectiv 50% din populaţie, fiind urmată numai de Bulgaria (48%), dar care obţine un PIB pe locuitor mai redus decât al României (ultimul loc din UE). Aceasta, în timp ce media Uniunii este de 15,5%. În Grecia (36%), Ungaria (32%) şi Lituania (29%) sunt afectaţi de privaţiuni materiale şi sociale cca o treime din cetăţeni. Procentele cele mai scăzute privind acest indicator al sărăciei se înregistrează în nordul Europei (Suedia cu 3%, Finlanda cu 5%, Danemarca cu 6%) şi Luxemburg (6%).

Aceste evoluţii demonstrează că mecanismele de distribuire şi redistribuire din România funcţionează ineficient, îndeosebi din cauza tolerării indisciplinei cronice de plăţi a firmelor şi neaplicării cu fermitate a reformelor structurale, de natură să elimine rentele economice, profiturile de monopol, transferul de profit prin preţuri, evaziunea fiscală etc..

Pentru a identifica factorii polarizării sociale accentuate a veniturilor în România, am întreprins, pe baza informaţiilor din evidenţele Ministerului Finanţelor Publice, un studiu detaliat al distribuţiei veniturilor în perioada 2001-2004, respectiv în cursul aplicării impozitului progresiv pe venitul global, constatând, în principal, următoarele fenomene:

- Ponderea persoanelor care au depus declaraţii de venit global a fost cuprinsă între 39% în anul 2002 şi 42% în anul 2004 din totalul celor care au realizat câştiguri, rezultând că restul persoanelor au obţinut venit numai dintr-o singură sursă, pentru acestea globalizarea neavând obiect;

- Din gruparea veniturilor în raport cu mărimea acestora, au rezultat, în sinteză, următoarele concluzii:

I) Raportul dintre câştigurile realizate de categoria "20% cele mai ridicate venituri" şi categoria "20% cele mai scăzute venituri" a fost, în anul 2004, de 10 (nivel care s-a păstrat, cu mici variaţii, pe întreg intervalul de analiză); rezultă că veniturile primilor 20% erau de 10 ori mai mari decât veniturile ultimilor 20%;

II) Aprofundând analiza, s-a constatat că veniturile primilor 10% dintre persoanele declarante au fost, în anul 2004, de 23 de ori mai mari (cu variaţii relativ reduse în perioada examinată) decât cele ale ultimilor 10%, respectiv grupa persoanelor cu veniturile cele mai reduse;

III) Cea mai acută situaţie o prezintă raportul dintre veniturile primilor 1% şi ultimilor 1%, care, în anul 2004, s-a situat la nivelul de 4525. Subliniem că acest raport a crescut accentuat, de la un an la altul, în anul 2001 situându-se la nivelul de 1345.

Reliefăm faptul că aceste asimetrii semnificative în distribuţia câştigurilor cetăţenilor se înregistrau chiar în condiţiile aplicării, începând cu anul 2000, a unei grile de impozitare a veniturilor globale cu cinci trepte, cuprinse între 18% şi 40% până în luna august 2004 şi cu trei tranşe cuprinse între 14% şi 38% până la sfârşitul anului 2004.

După anul 2004, când se înregistra, deja, polarizarea extrem de accentuată a veniturilor, în România au fost aplicate politici care au adâncit aceste disparităţi sociale acute. Astfel, în anul 2005 s-au aprobat, prin lege, două decizii cu puternic impact economico-social, constând în:

a) reîmpărţirea fluxului anual de venituri din economie în favoarea celor cu câştiguri mai mari, prin adoptarea cotei unice;

- Introducerea cotei unice, începând cu 1 ianuarie 2005, a accentuat substanţial disparităţile existente între venituri în anul 2004, aşa cum s-a arătat, întrucât cetăţenii cu venituri mici şi medii au câştigat, ca efect al aplicării acestui regim fiscal, sume modice (între 5 şi 25 de euro lunar), care au fost rapid anihilate, îndeosebi de creşterea tarifelor la utilităţi, ca urmare a obligaţiei alinierii preţurilor respective la cele din UE; în acelaşi timp, cei cu venituri mari au câştigat sume importante (de ordinul sutelor şi miilor de euro pe lună).

b) reîmpărţirea stocului de avere a ţării prin aplicarea principiului "Restitutio in Integrum".

- Punerea în practică, începând cu anul 2006, a legii privind "Restitutio in Integrum" a generat transferul din proprietatea statului în proprietatea privată a unor grupuri restrânse de cetăţeni a unor sume foarte mari de bani şi a unui număr extrem de ridicat de active, în marea lor majoritate generatoare de venituri. Despăgubirile în bani au reprezentat 5,5 mld. euro, din care 4 mld. euro prin Fondul Proprietatea şi 1,5 mld. prin Agenţia Naţională pentru Restituirea Proprietăţii, Agenţia pentru Valorificarea Activelor Statului şi Ministerul Finanţelor Publice.

În natură s-au restituit:

- 10.500 imobile (şcoli, spitale, muzee, biblioteci, locuinţe, inclusiv aparţinând cultelor religioase etc.) reprezentând echivalentul a 2 mld. euro;

- 2,2 mil. ha terenuri, după cum urmează:

^ 1,9 mil. ha teren extravilan, din care 1,3 mil. ha teren agricol şi 0,6 mil. ha păduri;

^ 0,3 mil. ha teren intravilan.

Alte 5 mld. euro reprezintă obligaţii ale statului, conform legislaţiei specifice, care se vor achita în bani sau în alte active publice pe viitor, din care:

- 0,5 mld. euro obligaţii evaluate şi aprobate, dar neplătite;

- 4,5 mld. euro estimări privind obligaţii viitoare, pe baza cererilor formulate de cetăţeni, dar neaprobate, încă, de instituţiile competente.

Conform unor evaluări, costul aplicării legislaţiei "Restitutio in Integrum" a totalizat aproape 20 de mld. de euro, care au revenit unui număr restrâns de cetăţeni, atât români (în majoritate), cât şi străini.

Aceste două decizii au accentuat polarizarea veniturilor, aflată deja la cote foarte ridicate la finele lui 2004, şi au fost urmate de a treia măsură, respectiv ajustarea economică după manifestarea crizei, realizată în anii 2009-2011.

Această corecţie economică, necesară din punct de vedere cantitativ, a fost, însă, concepută şi aplicată în mod total nesustenabil din punct de vedere social. Astfel, costul ajustării respective a fost suportat, conform informaţiilor din conturile naţionale, în majoritate covârşitoare, de salariaţii din sectorul privat şi public, prin concedieri masive (în anul 2011 numărul de salariaţi a fost mai redus cu 700000 persoane, respectiv cu 14% faţă de anul 2008) şi tăieri substanţiale de salarii. În aceste condiţii, remunerarea muncii a pierdut, în perioada 2009-2011, suma de 12 mld. de euro, în timp ce capitalul a pierdut numai 0,7 mld. euro [3], respectiv de 17 ori mai puţin decât factorul muncă.

Rezultă, în mod logic, că marile discrepanţe în privinţa veniturilor cetăţenilor, existente la sfârşitul anului 2004, au fost, în mod foarte accentuat, adâncite de cele trei decizii economice menţionate mai sus, care au provocat puternice distorsiuni şi tensiuni în plan social.

Polarizarea foarte accentuată din sfera veniturilor cetăţenilor se reflectă, în mod direct, în starea extrem de precară şi disparităţile majore înregistrate în domeniul economisirii populaţiei. Potrivit datelor Fondului de Garantare a Depozitelor Bancare, la finele anului 2016 se manifestă profunde decalaje în structura depozitelor (care însumează 143 mld. euro) persoanelor fizice la bănci (10,3 mil. deponenţi), astfel:

- grupa cuprinzând deponenţii cu cele mai reduse disponibilităţi băneşti în contul bancar (până la 100 lei), totalizând 38,4% din totalul deponenţilor (3,93 mil. persoane), deţine numai 0,06% din valoarea economisirii, având un depozit mediu de 21 lei;

- următoarea categorie de deponenţi, având sume cuprinse între 101 lei şi 5.000 lei, reprezintă de 38,1% din totalul deponenţilor (3,91 mil. persoane) şi deţine doar 3,45% din valoarea economisirii, dispunând de un depozit mediu de 1.263 lei.

Deci, 76,5% din deponenţi (7,84 mil. persoane), cu economii de până la 5.000 lei, deţin numai 3,5% din valoarea economisirii din România, înregistrând un depozit mediu de 640 lei.

- În acelaşi timp, 1% dintre deponenţi (100 mii persoane), cu cele mai mari sume (peste 227 mii lei), dispun de aproape 40% din totalul economisirilor populaţiei, înregistrând un depozit mediu de 570 mii lei.

- Cei mai bogaţi unu la mie (cca. 10 mii persoane), respectiv cei cu economii peste 1 mil. lei, posedă 14,4% din economisiri (în medie 2,44 mil. lei/deponent), adică de cca. 244 ori mai mult decât prima grupă de mici deponenţi în număr de 3,93 mil. persoane fizice.

Prin reducerea numărului total de deponenţi (10,3 mil. persoane) cu cei 3,9 mil. cetăţeni din categoria depozitelor situate sub de 100 de lei, ale căror conturi nu reflectă, practic, fenomenul de economisire, ci reprezintă, mai degrabă, instrumente curente de încasări şi plăţi, rezultă un număr de 6,4 mil. deponenţi. Şi în structura acestora, disparităţile în privinţa economisirii sunt foarte accentuate, după cum urmează:

- 62% din deponenţi, respectiv cei cu cele mai mici economii (3,9 mil. persoane), deţin numai 3,45% din valoarea depunerilor la bănci (depozit mediu de 1.263 lei);

- 8% din deponenţi (0,5 mil. persoane), reprezentând categoria celor cu economisire medie, au depozite cuprinse între 50 mii lei şi 227 mii lei şi deţin 34% din valoarea economisirii (depozit mediu de 100 mii lei);

- 1,63% dintre deponenţi (100 mii persoane), cu sume foarte mari, deţin 40% din totalul economisirilor populaţiei (depozit mediu de 570 mii lei);

- 0,13% din deponenţi (cca. 10 mii persoane), cu cele mai mari sume, dispun de 14,4% din economii (în medie 2,44 mil. lei/deponent), adică de cca. 4 ori mai mult decât prima grupă de mici deponenţi în număr de 3,9 mil. persoane fizice.

Pe baza constatărilor expuse anterior, considerăm că, având în vedere disparităţile extrem de accentuate în domeniul veniturilor şi, respectiv, economisirii populaţiei, se impune adoptarea de măsuri adecvate din partea statului, de natură să îmbunătăţească echilibrul social şi să consolideze coeziunea la nivelul societăţii româneşti, cu efecte pozitive asupra creşterii economice. O mai bună repartiţie a valorii nou create asigură o mai eficientă distribuţie a cererii interne, ceea ce generează o creştere economică sustenabilă.

Potrivit lucrării Causes and Consequences of Income Inequality: A Global Perspective (Dabla-Norris, Kochhar, Ricka, Suphaphiphat, şi Tsounta; iunie 2015), pentru o creştere economică puternică şi sustenabilă este nevoie de a mişca "micile ambarcaţiuni" (clasa săracă şi cea mijlocie), deoarece, conform estimărilor realizate de autorii studiului, majorarea ponderii veniturilor clasei sărace şi medii cu 1 pp generează o creştere a PIB cu 0,38 pp, în timp ce creşterea ponderii veniturilor clasei bogate cu 1 pp duce la scăderea PIB cu 0,08 pp.

La rândul ei, Christine Lagarde, Directorul General al Fondului Monetar Internaţional, afirmă că:

- În prea multe ţări, creşterea economică nu a reuşit să ridice micile ambarcaţiuni (clasa mijlocie şi cei săraci), în timp ce yachturile luxoase (clasa celor bogaţi), având vânt în pânze, au navigat cu uşurinţă peste valurile economiei (beneficiind în mod consistent de creşterea economică);

- În prea multe cazuri, gospodăriile sărace şi cele din clasa mijlocie au conştientizat că, muncind din greu, cu determinare, nu este suficient pentru a te menţine pe linia de plutire; foarte mulţi dintre ei sunt convinşi că sistemul este, într-o anumită măsură, incorect, deoarece nu există egalitate de şanse;

- Nu este de mirare că politicienii, liderii din mediul de afaceri, elitele din mediul academic şi chiar bancherii centrali vorbesc despre excesiva inegalitate a averii şi veniturilor.

Băncile centrale au început, în ultimii ani, să se preocupe şi ele de cauzele, evoluţia şi impactul inegalităţii asupra dinamicii economiei, în general, asupra politicii monetare, în particular. Mario Draghi, preşedintele BCE, a afirmat că inegalitatea este un factor puternic destabilizator. James Bullard, Guvernatorul Rezervei Federale din St. Louis, a analizat modul în care inegalitatea veniturilor influenţează eficienţa transmisiei politicii monetare. Totodată, Mario Draghi, Yves Mersch, Vitor Constancio au abordat tema inegalităţii şi modul în care aceasta este influenţată de politicile macroeconomice.

Capitalismul îşi pierde simţul moderaţiei când încrederea în pieţe se transformă într-o adevărată religie, a apreciat Mark Carney, Guvernatorul Băncii Angliei, observând şi că egalitatea de şanse a scăzut, iar inegalitatea veniturilor a crescut înainte de criză. Fundamentalismul de piaţă a contribuit direct la criza financiară globală şi a erodat capitalul social, iar împărţirea inechitabilă a riscurilor şi a poverii ajustării, spune Carney, au crescut inegalitatea.

3. Modernizarea sistemului fiscal, conform modelului european - noi instrumente stimulative, fără creşterea birocraţiei

Pentru realizarea acestui obiectiv, apreciem că premisa fundamentală o constituie cunoaşterea cu exactitate, de către autoritatea fiscală, a veniturilor cetăţenilor, în scopul aplicării de măsuri stimulative, respectiv deduceri fiscale, care să încurajeze comportamentele individuale pozitive privind munca, economisirea, investirea, creşterea productivităţii, întărirea solidarităţii sociale prin finanţarea acţiunilor caritabile etc.. Este de subliniat faptul că:

- informaţia nu este un scop în sine, ci trebuie, în mod obiectiv, să hrănească instituţiile fiscale şi democratice;

- fără o transparenţă reală contabilă şi financiară, fără schimb de informaţii între instituţiile statului nu poate exista democraţie economică;

- este dificil să se organizeze viaţa comună într-o lume unde fiecare pretinde să-şi stabilească singur rata de impozitare (Piketty, 2013).

În prezent, unii analişti apreciază că în România există un deficit de analiză a unor importante fenomene şi procese economice. Împărtăşim acest punct de vedere, cu completarea că deficitul de analiză este cauzat de un semnificativ deficit de informaţie. Nevoia unor informaţii corecte, necesare fundamentării deciziilor economice, în general, a celor fiscale, în special, este generată de multiplele şi profundele transformări economico-sociale prin care a trecut România în ultimii 28 de ani, reflectate cu pregnanţă în distribuţia veniturilor şi avuţiei populaţiei.

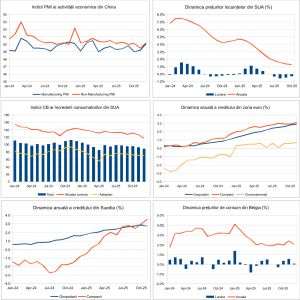

În prezent, situaţia economică a României este, în general bună (creştere economică ridicată, rată redusă a şomajului), dar, în interiorul economiei există tensiuni, reflectate în accentuarea dezechilibrelor (atingerea limitei maxime de 3% din PIB a deficitului bugetar, majorarea deficitului comercial şi de cont curent, creşterea ratei inflaţiei şi deprecierea cursului de schimb).

În aceste condiţii, parametrii fiscal-monetari ne indică faptul că, pe de o parte, s-a epuizat spaţiul generator de impuls fiscal stimulativ (reduceri de taxe şi sporirea cheltuielilor bugetare) pentru creşterea economiei şi bunăstării, iar pe de altă parte, perspectivele de menţinere a unei politici monetare acomodative sunt reduse. În planul politicii veniturilor, singurul instrument valid aflat la dispoziţia decidenţilor a rămas salariul minim, care mai poate fi majorat, în mod raţional, fără afectarea competitivităţii economiei. De asemenea, estimările privind evoluţia creditării indică un avans lent al acesteia, pe fondul gradului de îndatorare, deja ridicat, al populaţiei şi al unui nivel redus de eligibilitate a firmelor pentru accesul la credite bancare. Rezultă că fondurile europene constituie, în acest context, o sursă esenţială pentru asigurarea unei creşteri economice sustenabile, ceea ce necesită accelerarea absorbţiei acestora, îndeosebi a celor destinate finanţării investiţiilor în domeniul public şi privat.

În condiţiile de mai sus, putem afirma că, asemenea altor domenii, şi în zona fiscal-bugetară, există o trinitate imposibil de realizat:

- creşterea puterii de cumpărare a cetăţenilor şi dezvoltarea infrastructurii fizice;

- menţinerea deficitului bugetar total în limita a 3% din PIB, în paralel cu reducerea deficitului structural;

- neutilizarea politicii fiscale ca pârghie de redistribuire între factorii de producţie (capital şi muncă) şi, în interiorul acestora, pe baza unor criterii stimulative economic şi corecte din punct de vedere social.

În puţine cazuri, ciclul economic coincide cu ciclul electoral. Astfel, deciziile politice, aflate sub presiunea competiţiei electorale, depăşesc, uneori, limitele sustenabilităţii menite să asigure stabilitatea economico-financiară durabilă. Apare, astfel, din timp în timp, necesitatea unor ajustări economice cu caracter corectiv, care, dacă nu sunt efectuate cu respectarea principiului sustenabilităţii sociale, provoacă adâncirea discrepanţelor şi tensiunilor din societate.

Inflaţia este determinată de factori ciclici şi structurali. În România, între factorii ciclici, în afara preţurilor internaţionale la materii prime, combustibili etc., se conturează politica fiscal-bugetară. Aceasta are un impact negativ în cazul în care este prociclicică, respectiv când fie eliberează un impuls fiscal nesustenabil în condiţiile unui exces de cerere internă, fie operează reducerea cererii guvernamentale în momentele de declin economic. În aceste cazuri, comportamentul inadecvat al politicii fiscal-bugetare, în cadrul mixului de politici macroeconomice, provoacă dominanţa fiscală asupra politicii monetare. Tocmai de aceea, Mervyn King, fostul Guvernator al Băncii Angliei afirma: "Băncile centrale sunt acuzate că sunt obsedate de inflaţie. Acesta este un neadevăr. Dacă sunt obsedate de ceva, este vorba de politica fiscală."

În ţările europene dezvoltate din zona euro, acolo unde ne dorim ca România să acceadă, cât mai curând, în condiţii sustenabile, un rol important în aplatizarea fluctuaţiilor excesive ale cererii agregate, ca efect al deciziilor inoportune din domeniul fiscal-bugetar, revine stabilizatorilor fiscali automaţi [4]. Acest concept îşi are originea în faptul că unele elemente ale politicii fiscal-bugetare contribuie la stabilizarea ciclului de afaceri în mod automat, fără a fi necesară acţiunea factorilor guvernamentali, ci doar asigurarea aplicării codului fiscal existent şi a regulilor legale referitoare la cheltuielile publice. Prin caracterul lor nediscreţionar, stabilizatorii fiscali automaţi creează premise solide pentru ca evoluţia deficitului bugetar să fie contraciclică. Impactul acestui instrument se manifestă strict pe parcursul fluctuaţiei cererii agregate în cadrul ciclului economic, iar prin acţiunea simetrică atât în perioada de avânt, cât şi în cea de declin, contribuie la menţinerea unui nivel adecvat al deficitului structural (elementele ciclice se compensează în timp). Capacitatea sectorului guvernamental de a contribui, prin stabilizarea fiscală automată, la atenuarea fluctuaţiilor ciclului economic este strâns legată de caracteristicile sistemului de impozitare şi de ponderea sectorului guvernamental în PIB. De aceea, mecanismul stabilizatorilor fiscali automaţi funcţionează cu atât mai bine cu cât sistemul de impozitare este mai progresiv (Dumitru, 2012), în condiţiile în care componenta ciclică a veniturilor bugetare este, în general, mult mai ridicată decât componenta ciclică a cheltuielilor publice.

Rezultă că, în România, ţară cu o democraţie tânără, aplicarea sistemului stabilizatorilor automaţi este cu atât mai necesară. Rolul acestora în cadrul finanţelor publice este stabilit, prin legislaţia actuală, pe două paliere:

- cel al datoriei publice, pentru care, în condiţiile depăşirii nivelului de alertă de 45% din PIB, în cazul României, se declanşează o serie de instrumente de stabilizare automată (îngheţarea unor cheltuieli bugetare). Însă, România înregistrează un nivel al datoriei publice de 37% din PIB şi nu este, dar nici nu va trebui să fie pe viitor, în situaţia activării acestui mecanism. De aceea, se impune să se acţioneze preventiv pe cel de al doilea palier, respectiv

- cel al deficitului structural (deficitul bugetului general consolidat, conform standardelor europene, ajustat cu veniturile şi cheltuielile aferente deviaţiei produsului intern brut efectiv faţă de nivelul de echilibru), care pentru România este stabilit la 1% din PIB.

Atingerea şi respectarea deficitului structural pe termen mediu, considerăm că nu se poate, însă, realiza în condiţiile constrângerilor fiscal-bugetare menţionate anterior, având un regim fiscal dominat de cota unică şi neglobalizarea veniturilor individuale.

De aceea, menţinerea unor finanţe publice sănătoase şi recuperarea rapidă a decalajului important în privinţa veniturilor bugetare, îndeosebi de natură fiscală, care ne separă de ţările din zona euro, apreciem că se poate realiza numai prin îmbunătăţirea regimului fiscal actual, în sensul trecerii de la cota unică la impozitul progresiv pe venitul global. De altfel, din cele 19 ţări din zona euro, numai Estonia şi Lituania aplică, în prezent, regimul cotei unice, cu menţiunea că Slovacia l-a practicat, dar a trecut la impozitarea progresivă a veniturilor globale în anul 2013, iar Letonia va proceda în mod similar, începând cu anul 2018. De subliniat că, în afara României, toate celelalte state membre UE care folosesc cota unică globalizează veniturile individuale în scopul adoptării unor decizii fiscale corect fundamentate (Bulgaria, Estonia, Lituania, Ungaria şi Letonia până la sfârşitul acestui an).

Rezultă aşadar, că numai instrumentul impozitului progresiv pe venitul global poate acţiona ca un stabilizator fiscal automat eficient, aşa cum se procedează în statele avansate europene. Acest mecanism de impozitare a veniturilor a fost introdus încă de la începutul secolului al XX-lea în ţările dezvoltate economic, astfel: Marea Britanie - în anul 1909, SUA - 1913, Franţa - 1914. În Europa de Nord, cea Continentală şi în Japonia introducerea impozitului progresiv pe venitul global a avut loc chiar înaintea statelor menţionate: Danemarca - în anul 1870, Japonia - 1887, Prusia - 1890, Suedia - 1903.

În România, după anul 1989, impozitul progresiv pe venitul global a fost aplicat timp de numai 5 ani, în perioada 2000-2004 (până în anul 2000 s-a practicat impozitul progresiv numai pe salarii), deoarece din 2005 s-a trecut la cota unică, renunţându-se, pe lângă principiul progresivităţii, şi la cel al globalizării veniturilor (ceea ce a redus substanţial gama deducerilor fiscale şi a eficienţei aplicării acestora, din cauza necunoaşterii veniturilor totale ale fiecărei persoane fizice).

În prezent, chiar unii dintre susţinătorii iniţiali ai cotei unice subliniază limitele acesteia şi epuizarea avantajelor utilizării sale (de exemplu, doamna prof. dr. Alina Mungiu-Pippidi apreciază că nu mai trebuie păstrat acest regim fiscal pentru că nu mai suntem în anul 2005, între timp apărând alte probleme care trebuie rezolvate în România - intervenţia la B1 TV pe 23 octombrie a.c.).

Considerăm că un prim pas în direcţia corectă a practicării stabilizatorilor fiscali automaţi îl constituie trecerea cât mai rapidă la globalizarea veniturilor individuale pentru toţi cetăţenii. Apreciem că nu trebuie să existe temeri privind creşterea birocraţiei, deoarece, aşa cum s-a arătat în cuprinsul prezentei lucrări, în perioada de aplicare a impozitului progresiv pe venitul global de la începutul anilor 2000, numărul persoanelor care au avut obligaţia depunerii declaraţiilor fiscale s-a situat între 39% şi 42% din totalul celor care au obţinut venituri, rezultând că restul persoanelor fizice au realizat venituri dintr-o singură sursă, neexistând obiectul globalizării. Totodată, tehnologia informatică a evoluat semnificativ faţă de acea perioadă. În prezent, cea mai mare parte a informaţiilor privind veniturile cetăţenilor sunt la dispoziţia Agenţiei Naţionale de Administrare Fiscală (ANAF), fiind transmise electronic de către plătitorii de venituri (salarii, dobânzi, câştiguri de capital, câştiguri la jocuri de noroc etc.). Pentru alte câteva forme de venituri se depun declaraţii de către beneficiari şi în prezent (chirii, drepturi de autor etc.), aceştia având la dispoziţie, pentru transmiterea informaţiilor, mijloace electronice. Deşi dispune de toate aceste informaţii, în prezent, ANAF nu globalizează veniturile la nivelul fiecărei persoane fizice, deoarece, prin legislaţie, nu este stabilită utilitatea acestui demers, nici din perspectiva aplicării deducerilor fiscale existente (foarte limitate ca număr), nici din considerente de îmbunătăţire a echilibrului social.

Rolul globalizării veniturilor, dincolo de cunoaşterea distribuţiei câştigurilor băneşti în societate, este reprezentat de aplicarea unui sistem stimulativ şi corect de deduceri fiscale pentru comportamente individuale pozitive din punct de vedere economic şi social (economisire prin sisteme private de pensii şi îngrijirea sănătăţii, achiziţia sau construirea primei locuinţe, asigurarea locuinţelor, sponsorizarea entităţilor non-profit în domeniile sănătate, educaţie, cultură, sport, religie etc.), totul în condiţiile anumitor plafoane de venit.

Eficienţa sistemului de deduceri este demonstrată de rezultatele aplicării acestuia în perioada 2000-2004, care se prezintă astfel: în medie, numărul anual al persoanelor, care după globalizare, au primit restituiri de la buget, faţă de sumele achitate iniţial ca impozite, a fost de 75% din totalul contribuabililor care au depus declaraţii fiscale, iar valoarea restituirilor a reprezentat 64% din totalul diferenţelor calculate (de plătit către şi de restituit de la buget). Rezultă că numai 25% din totalul persoanelor declarante au plătit sume suplimentare către buget, faţă de cele achitate pe parcursul anului anterior, iar valoarea totală a acestora a reprezentat doar 36% din cuantumul diferenţelor calculate.

Chiar dacă sumele restituite de la buget au fost mai mari decât cele încasate suplimentar de stat nu a existat un impact negativ asupra veniturilor bugetare şi nici asupra deficitului. Aceasta, întrucât beneficiarii restituirilor (în anul 2004 spre exemplu) alocaseră eficient, potrivit interesului individual, importante sume din propria economisire, încă din cursul anului anterior (anul 2003 în acest exemplu), pentru acţiuni care generaseră, deja, efecte favorabile în plan economic şi social, (susţinerea aplicării sistemului de globalizare a veniturilor cu aplicarea unei game mai extinse a deducerilor fiscale stimulative, în condiţiile cotei unice, am prezentat-o public în luna iulie 2015).

În prezent, lipsa globalizării veniturilor individuale generează distorsiuni destul de frecvente în aplicarea deducerilor fiscale aferente veniturilor din salarii, întrucât multe persoane beneficiază de acestea deşi, pe lângă câştigurile salariale, încasează şi alte venituri, ceea ce reliefează un dezavantaj evident al cotei unice, respectiv acela că, fiind o metodă simplă de impozitare, nu poate surprinde realităţile diversificate din economie şi societate.

Pe baza cunoaşterii veniturilor totale individuale, ca efect al globalizării, vor fi necesare dezbateri constructive între factorii reprezentativi din societate (partide, sindicate, patronate, organizaţii civice, mediul academic etc.), pentru a se stabili oportunitatea trecerii la impozitarea progresivă a veniturilor globale. În condiţiile adoptării acestui sistem fiscal, se impune stabilirea tranşelor de impozitare şi a grilei de taxare considerate a fi adecvate pentru situaţia economico-socială din prezent a ţării şi raportat la obiectivele de dezvoltare asumate pentru viitor de România.

Concomitent cu măsura globalizării veniturilor individuale apreciem că este necesară şi aprobarea declaraţiei de patrimoniu, îndeosebi imobiliar. Aceasta va permite corecta impozitare a proprietăţilor, precum şi corelarea fluxului anual de venituri cu evoluţia anuală a patrimoniului. Considerăm că declaraţia de patrimoniu trebuie elaborată o singură dată, în acelaşi an cu începerea globalizării veniturilor, modificările ulterioare ale patrimoniului urmând a fi comunicate administraţiei fiscale de către autorităţile stabilite prin lege.

Punerea la dispoziţia autorităţii fiscale a instrumentelor privind globalizarea veniturilor (cu aplicarea de deduceri fiscale), respectiv a declaraţiei de patrimoniu, va permite îmbunătăţirea substanţială a obiectivităţii acţiunilor de combatere a evaziunii fiscale şi corupţiei, deoarece aceste demersuri se vor baza pe documente clare, asumate de fiecare contribuabil, permiţând, totodată, verificarea automată a existenţei unei corecte corelaţii între fluxul anual de venituri şi evoluţia anuală a patrimoniului. Totodată, apreciem că prin globalizarea veniturilor, va creşte substanţial baza de calcul a impozitelor şi taxelor pe venit, respectiv pe elementele patrimoniale, concomitent cu îmbunătăţirea semnificativă a funcţionării sistemului deducerilor fiscale în raport cu situaţia materială a fiecărei persoane fizice. Ambele instrumente menţionate vor trebui legiferate pe baza studierii atente a celor mai bune practici din ţările dezvoltate europene, urmând ca România să îşi asume un mecanism fiscal coerent, în funcţie de caracteristicile dominante ale modelului occidental de societate pentru care se optează, în mod democratic, de către decidenţi.

Atât globalizarea veniturilor persoanelor fizice, cât şi declaraţiile de patrimoniu ale acestora, reprezintă elemente fundamentale ale determinării avuţiei naţionale a României, în condiţiile în care autoritatea naţională de statistică are ca termen de finalizare a raportării acestui indicator macroeconomic către Eurostat anul 2020 (după ce a beneficiat de o amânare a termenului iniţial stabilit pentru 2017). În condiţiile nelegiferării globalizării veniturilor şi declaraţiei de patrimoniu, lucrarea finală privind avuţia naţională a României, pe ansamblu şi pe sectoare instituţionale, va cuprinde un grad ridicat de relativitate, urmând a se elabora în proporţie mare (de peste 60%) pe informaţii indirecte (provenite din anchete statistice şi estimări) şi numai într-un procent redus (sub 40%) pe informaţii concrete, furnizate de diferite instituţii ale statului pe bază de registre şi documente. De subliniat că în ţările dezvoltate din Europa Nordică şi Continentală, calculul avuţiei naţionale se fundamentează în proporţie de peste 95% pe rapoarte şi documente elaborate de instituţiile de profil ale statului şi numai sub 5% pe bază de estimări şi calcule statistice.

Importanţa globalizării veniturilor şi declaraţiei de patrimoniu este cu atât mai mare cu cât gradul de finalizare a Cadastrului Naţional se situează la un nivel foarte scăzut. De exemplu, în luna decembrie 2016, din totalul de 3181 de unităţi administrativ-teritoriale din România, au fost finalizate integral lucrările de cadastru pentru numai 33 de localităţi (circa 1% din total) din cadrul a 17 judeţe. La aceeaşi dată, sunt în derulare lucrări la alte 190 unităţi administrativ-teritoriale (6% din total) din cadrul a 39 de judeţe. În aceste condiţii, specialiştii sunt rezervaţi în ceea ce priveşte respectarea termenului de finalizare a lucrărilor privind Cadastrul Naţional, stabilit pentru anul 2023 (amânat anterior de câteva ori).

În concluzie, apreciem că progresele înregistrate pe linia creşterii transparenţei cheltuielilor publice se impun a fi însoţite de îmbunătăţirea substanţială a transparenţei veniturilor şi patrimoniului la nivel individual. Echilibrarea celor două laturi ale transparenţei în cadrul bugetului statului asigură, în societate, o îmbunătăţire a simetriei între libertăţile şi răspunderile individuale, raport care, în prezent, este în defavoarea răspunderii.

Dincolo de avantajele de ordin economic şi social ale utilizării instrumentelor privind globalizarea veniturilor şi declaraţia de patrimoniu, considerăm că acestea vor avea o influenţă pozitivă majoră asupra detensionării climatului social, prin creşterea încrederii între cetăţeni - liant consistent al coeziunii şi liniştii sociale.

[1] Diferenţa dintre deficitul structural al anului curent faţă de anul de bază. La rândul său, deficitul structural reprezintă deficitul bugetului general consolidat, conform standardelor europene, ajustat cu veniturile şi cheltuielile aferente deviaţiei produsului intern brut efectiv faţă de nivelul de echilibru.

[2] PIB potenţial este determinat de cantitatea şi calitatea factorilor de producţie disponibili, respectiv capital, muncă şi productivitate

[3] potrivit informaţiilor disponibile în baza de date Ameco

[4] Această noţiune vizează atât partea de venituri, cât şi cea de cheltuieli bugetare.

Articol preluat de pe blogul OpiniiBNR.ro.

Bibliografie

- James Bullard, Income Inequality and Monetary Policy: A Framework with Answers to Three Questions, https://www.stlouisfed.org/from-the-president/speeches-and-presentations/2014/income-inequality-and-monetary-policy.

- Mark Carney, Inclusive capitalism, at the Conference on Incusive Capitalism, 27 Mai 2014, Londra, https://www.bis.org/review/r140528b.pdf.

- Vitor Constancio, Inequality and macroeconomic policies, intervention at the Annual Congress of the European Economic Association, Lisabona, 22 August 2017, https://www.ecb.europa.eu/press/key/date/2017/html/ecb.sp170822.en.html.

- Dabla-Norris Era, Kalpana Kochhar, Nujin Suphaphiphat, Frantisek Ricka, Evridiki Tsounta, Causes and Consequences of Income Inequality: A Global Perspective, IMF Staff Discussion Note, June 2015.

- Mario Draghi, Stability, Equity and Monetary Policy , 2nd DIW Europe Lecture, German Institute for Economic Research (DIW), Berlin, 25 Octombrie 2016, https://www.ecb.europa.eu/press/key/date/2016/html/sp161025.en.html.

- Dumitru Ionuţ, Compactul fiscal european. Implicaţii asupra României, 2012.

- Eurostat, Material and social deprivation, 12 decembrie 2017.

- Fondul de Garantare a Depozitelor Bancare, Buletin Info, 2016.

- Georgescu Florin, Raportul dintre factorii capital şi muncă - expresie a relaţiei eficienţă-echitate, Institutul Naţional de Cercetări Economice "Costin C. Kiriţescu" (aprilie 2017).

- Georgescu Florin, Growth, ageing and income distribution in Romania, prezentare susţinută la reuniunea IMF - World Bank Constituency, Sofia, 29-31 mai 2015.

- Georgescu Florin, Disciplina financiară şi stabilitatea financiară, prezentare susţinută la evenimentul "Mugur Isărescu şi invitaţii săi", 24 iulie 2015.

- Georgescu F., Voinea L. şi Gherghina Gh., Finanţele şi moneda, în cadrul volumului III al colecţiei Strategia de dezvoltare a României în următorii 20 de ani, Editura Academiei Române, 2017.

- Guga Ştefan, Munca Atipică în România de la izbucnirea crizei. O perspectiva de ansamblu, The Swiss Romanian Cooperation Programme, NEXT PUBLISHING, Bucharest, 2016.

- Isărescu Mugur, Măsurarea caracterului anticiclic al politicii fiscale, Disertaţie susţinută cu ocazia decernării titlului de Doctor Honoris Causa al Universităţii din Oradea, 11 noiembrie 2010.

- King Mervyn (1995): Commentary: Monetary Policy Implications of Greater Fiscal Discipline, Federal Reserve Bank of Kansas City (1995): 171-183.

- Lagarde Christine, Lifting the Small Boats, address at Grandes Conferences Catholiques, Brussels, June 17, 2015.

- Yves Mersch, Monetary policy and economic inequality, speech at Corporate Credit Conference, Zurich, 17 Octombrie 2014,https://www.ecb.europa.eu/press/key/date/2014/html/sp141017_1.en.html.

- Piketty Thomas, Capitalul în secolul XXI, Editura Litera, 2013.

- Reuters, Europe's inequality highly destabilising, ECB's Draghi says, 26 Iunie 2017, https://www.reuters.com/article/ecb-policy-draghi/europes-inequality-highly-destabilising-ecbs-draghi-says-idUSL3N1JN44D.

- Schneider Friedrich, Implausible Large Differences of the Size of the Underground Economies in Highly Developed European Countries? A Comparison of Different Estimation Methods, 2017.