Expectaţiille inflaţioniste au un rol major în mersul inflaţiei şi conduita băncilor centrale. Guvernatorul Băncii Centrale a Irlandei, Philip Lane, afirmă că nu trebuie pierdută lupta cu aşteptările inflaţioniste (Daily Mail, 29 octombrie, a.c). Acelaşi deziderat îl repetă, într-o formă sau altă, membrii Comitetului Executiv al ECB în frunte cu preşedintele Mario Draghi.

De ce există preocupare deosebită pentru expectaţii inflaţioniste? Fiindcă numeroase bănci centrale au fost departe de ţintele lor de inflaţie după izbucnirea crizei financiare şi economice, iar aşteptările inflaţioniste pot fi influenţate în mod semnificativ de evoluţia efectivă a inflaţiei.

• Credibilitatea băncilor centrale

Când avem în vedere inflaţia, sunt două aspecte majore ce privesc credibilitatea ECB în mod nemijlocit. Unul este legat de capacitatea de a atinge ţinta de inflaţie, ceea ce se dovedeşte un demers extrem de dificil în ani de criză şi mari incertitudini, când şocuri adverse sunt multiple; apare o problemă mare când devieri constante de la ţintă afectează expectaţii inflaţioniste. Al doilea aspect priveşte deflaţia (scăderea indicelui preţurilor) pe fondul stării de îndatorare masivă, publică şi privată (acel debt deflation, evocat de Irving Fisher în secolul trecut). Este de adăugat aici impactul pe care aşteptări privind o inflaţie foarte scăzută îl poate avea asupra înclinaţiei de a investi vs. economisire.

Fed, ECB, Banca Japoniei, Banca Angliei au recurs la măsuri neconvenţionale în condiţiile în care politica monetară a întâlnit restricţia impusă de nivelul foarte scăzut al inflaţiei - aşa numita ZLB (zero lower bound). De aceea, au fost efectuate masive injecţii de lichiditate în sistemele economice; s-au emis mari cantităţi de baza monetară care, în condiţii normale (privind viteza de circulaţie a banilor, factor de multiplicare de către bănci comerciale) ar fi condus la creşteri considerabile de masă monetară (M2), de tranzacţii şi, mai departe, de inflaţie. De ce nu s-a întâmplat astfel nu este de mirare dacă ne gândim la ceea ce numim "capcana lichidităţii"' (liquidity trap) în analiza de tip Keynesian: creştere puternică a înclinaţiei pentru deţinere de active cât mai lichide, cu grad de lichiditate maxim (cash). De ce a crescut această înclinaţie? Întrucât, cum se întâmplă în crize financiare adânci, castelul de carton al supra-expansiunii creditului se surpă - este faza descendentă a ciclului "avânt şi prăbuşire" (boom and bust).

Bănci centrale mari au încercat să evite prăbuşirea sistemului prin emisiuni de monedă de bază (base money); de pildă, bilanţul Fed-ului a crescut de la 800 miliarde USD în 2008 la peste 4,5 trilioane USD în 2015 fără a asista la o creştere semnificativă a inflaţiei. În aceeaşi perioadă, baza monetară a ECB a crescut mult mai puţin (şi fiindcă operaţiunile QE au început mai târziu), iar cea a Băncii Japoniei arată o dinamică cumulativă apropiată de cea din SUA.

Injecţii de bază monetară, practic, au compensat un intens deleveraging (dezintermediere în sistemul bancar/financiar) ce s-a produs ca urmare a deprecierii considerabile a multor active financiare; valoarea acestora a scăzut odată cu criza financiară având corespondent în diminuarea componentei de cvasi-bani în masa monetară şi amplificarea goanei după lichiditate. Totodată, injecţiile de bază monetară au contracarat fuga după lichiditate, echivalentă cu scăderea velocităţii banilor. Dacă se compară expansiunea bazei monetare (Mo) cu cea a masei monetare intermediare (M2) în SUA, Marea Britanie, Japonia, zona euro, se observă o diferenţă foarte mare, care dovedeşte cât de intens au funcţionat "capacana lichidităţii'' şi dezintermedierea financiară. Discrepanţa între dinamica Mo (mai ales) şi M2, pe de o parte, şi cea a inflaţiei arată cât de mult a scăzut velocitatea banilor.

Putem considera că, în lumina experienţei din timpul Marii Depresiuni şi ţinând cont de analize de referinţă (între care ale lui Milton Friedman şi Anna Schwartz; Ben Bernanke; Peter Temin, etc), guverne şi bănci centrale au ales ca funcţie obiectiv limitarea căderii producţiei şi prevenirea deflaţiei. De la băncile centrale s-a cerut foarte mult din acest punct de vedere; a căpătat de altfel faima propoziţia "central banks are the only game in town" (vezi şi Mohamed El-Erian, "The only game in town: central banks, instability and the next collapse, 2016).

Cum este menţionat mai sus, băncile centrale au introdus baza monetară (Mo) în sistem drept substitut la componenta de cvasi-bani a băncilor comerciale aflată în proces de descreştere şi, totodată, pentru a compensa scăderea vitezei de circulaţie a banilor. Scăderea velocităţii banilor poate fi pusă şi pe seama ieşirii de bază monetară din circuitul bancar (bani au plecat şi în căutarea de randamente superioare, search for yield, în economii emergente alimentând bule speculative acolo). Cerinţe mărite de capital propriu şi lichiditate (Basel III, ca parte a unui nou regim de reglementare şi supraveghere a sistemului bancar) au contribuit la dezintermediere.

Fără injecţii mari de bază monetară (Mo), influenţa asupra activităţii economice ar fi fost, este de admis, considerabil mai severă: scăderi atât de preţuri cât, mai ales, de activitate economică, la cercuri vicioase în lanţ. Drept este că, în timp, programele QE sunt însoţite de efecte secundare negative tot mai intense. Se poate considera că prin operaţiuni de QE, băncile centrale folosesc (Mo) ca variabilă de control încercând să influenţeze dimensiunea masei monetare.

• Relaxarea cantitativă şi aspecte conceptuale

Programele neconvenţionale ale băncilor centrale, de relaxare cantitativă (QE), readuc în discuţie chestiuni de ordin cognitiv şi operaţional ce au definit activitatea lor de-a lungul timpului. În perioada inflaţiei cronice din anii '60 şi '70 după al doilea Război Mondial, s-a impus controlul agregatelor monetare ca mijloc de stopare a inflaţiei, prin reguli monetare. Tezele lui Milton Friedman mergeau către zenit şi Paul Volcker, la cârma Fed-ului, a reuşit sugrumarea inflaţiei în anii '80 prin controlul cantitativ drastic al masei monetare; şomajul a fost însă mare.

Agregatele monetare s-au dovedit un concept prea vag şi nesatisfactor în conduita politicii monetare; producţia de cvasi-bani a băncilor comerciale, financializarea economiilor, făcând tot mai imprecisă relaţia între baza monetară (Mo) şi masa monetară (M2, M3, etc). Şi-a făcut pârtie o nouă paradigmă de regim de politică monetară ce a mizat pe controlul ratelor de politică monetară - ţintirea inflaţiei. Rezultate au fost remarcabile în stăpânirea inflaţiei în diverse ţări, dar şi această abordare a dovedit limite importante în timp - ieşite la iveală mai cu seamă în Marea Recesiune.

Bule speculative cauzate, între altele, de expansiunea creditului au avut corespondent într-o creştere puternică a agregatelor monetare, ceea ce a fost subestimat (neglijat) de modelele utilizate de bănci centrale. Este ce spune şi Claudio Borio, de la Banca Rerglementelor Internaţionale, cu o formulare memorabilă: modele lipsite de sector financiar în alcătuirea lor sunt precum Hamlet fără Prinţ. Axel Weber, fost preşedinte ale Bundesbank, remarcă şi el unilateralitatea tintirii inflaţiei în înţelegerea riscurilor sistemice ("Rethinking inflation targeting", 8 June, Project Syndicate, 2015). Aceasta nu înseamnă renunţarea la ţintirea inflaţiei, ci regândirea regimului şi observarea atentă a agregatelor monetare - este ceea ce se încearcă în prezent prin măsuri macroprudenţiale.

Deci operaţiuni de QE (relaxări cantitative), ca măsuri non-standard, au luat locul măsurilor tradiţionale de scădere a dobânzilor de politică monetară în condiţiile în care o inflaţie extrem de scăzută face ca ratele de politică monetară să se lovească de restricţia ZLB (deşi s-a văzut că această restricţie a fost depăşită de unele bănci centrale prin rate nominale de politică monetară negative). Aceste injecţii au înlocuit active financiare ce nu aveau circulaţie uşoară, care îngreunau mişcarea lichidităţii în sistemul financiar. Când Fed, ECB, vorbesc despre "stricarea" mecanismului de transmisie au în vedere că rate foarte scăzute de politică monetară nu se văd în mişcarea creditului. Drept este că cererea de credit este şi ea mult diminuată în condiţii de criză şi supra-îndatorare.

Achiziţii masive de active suverane şi private au menirea de a lubrifia sistemul din nou. Dar au dreptate cei ce spun că poţi duce caii la rău, dar nu îi poţi forţa să bea; această zicală este mai valabilă în Europa, care depinde covârşitor de finanţarea bancară (în SUA pieţele de capital dau mai mult de 2/3 din finanţare). Este motivul pentru care nu puţini cer un nou activism fiscal, mai ales unde există spaţiu de manevră (analiză de referinţă au Bradford DeLong şi Larry Summers, "Fiscal policy in a depressed economy", Brookings Papers on Economic Activity, Spring, 2012); şi FMI înclină către această poziţie, ce ţine cont de efecte perverse ale programelor QE. Efectele perverse ale programelor QE nu sunt minore şi este legitimă întrebarea privind durata acestor operaţiuni? Este o discuţie ce depăşeşte însă tema acestui text.

• Relevanţa pentru România

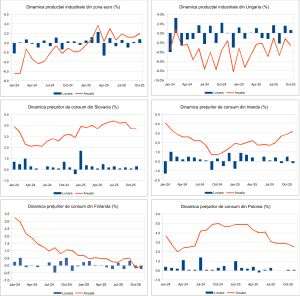

Este descrierea de mai sus relevantă pentru România. Este în măsura în care presiuni dezinflaţioniste s-au manifestat şi la noi puternic. Dezinflaţia în România a fost ajutată de ce s-a întâmplat pe plan mondial; devierile de la ţinta de inflaţie au fost sub imperiul presiunilor dezinflaţioniste externe. Iar şocurile creşterii şi apoi reducerii de TVA au amplificat devierea de la ţintă în 2010 şi, respectiv, 2015.

În economia autohtonă coabitează presiuni dezinflaţionste cu presiuni inflaţioniste; primele depind de factori structurali în economia globală, în timp ce presiunile inflaţioniste, dincolo de creşteri de salarii ca mişcări discrete (gen ridicarea salariului minim) au legătură cu penuria de forţă de muncă ce se simte intens în unele sectoare (şi ca efect al exodului de capital uman). Unde sunt câştiguri de productivitate importante, presiuni inflaţioniste pot fi parţial compensate.

PS. Acest text este o porţiune din versiunea publicată pe blogul BNR, 7 noiembrie, 2016.

1. fără titlu

(mesaj trimis de anonim în data de 13.11.2016, 12:52)

lunga poliloghia

care nu zice nimic nou

ca ratele sunt f. jos la toate valutele si vor ramane asa-sub 1 la suta sa zicem- anj si ani de zile

1.1. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 13.11.2016, 12:57)

continuare

ca s-a facut un qe din care nu se stie cum se va iesi- caci qe oprit in us a continuat in euro etc

se repeta mantra bancherilor centrali- ca au dorit sa lupte cu deflatia si somajul-

beleaua era si este insa DATORIA care nu poate fi rostogolita...

stimuli fiscali?!

datorie...pai nu de aici am plecat?