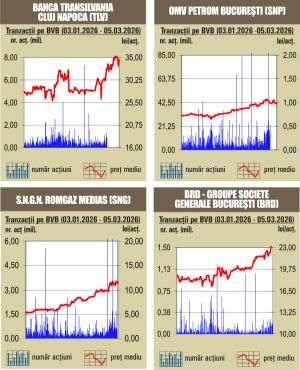

Analiza tehnică, ca metodă empirică de studiu a evoluţiei preţului activelor financiare, operează cu o serie de instrumente care se subscriu într-o primă fază tiparelor grafice (considerate de unii ca fiind cele mai importante) dar şi unor indicatori meniţi să genereze semnale de intrare/ieşire pe un anumit activ. Aceşti indicatori, a căror construcţie nu necesită decît aritmetică, folosesc ca date de intrare preţul (de deschidere, maxim, minim, închidere) activului financiar şi volumul tranzacţiilor putînd fi calculaţi atît pe date zilnice, cît şi săptămînale. Cu toate că s-a dezvoltat un număr mare de indicatori, în practică se folosesc frecvent doar cîţiva printre cei mai importanţi numărîndu-se: MACD, RSI (Relative Strenght Index), oscilatorul stochastic, OBV (On Balance Volume), Acc/Swing Index (indice de balans), benzile Bollinger.

MACD (Moving Average Convergence-Divergence): se calculează ca diferenţa între o medie mobilă pe termen scurt şi una pe termen lung. De regulă, se folosesc medii mobile exponenţiale pe 26 (lungă) respectiv 12 zile (scurtă) reprezentîndu-se de asemenea, şi o linie semnal ca medie mobilă pe nouă zile. Interpretarea este simplă- atunci cînd graficul MACD cade sub linia-semnal se generează un semnal de vînzare, iar atunci cînd trece peste linia-semnal apare un semnal de cumpărare. Explicaţia intuitivă este că atunci cînd preţul pe termen scurt depăşeşte nivelul preţului pe termen lung se va manifesta o creştere a preţului curent al activului şi invers. Pentru a putea pune în aplicare semnalul e nevoie de o confirmare, care este dată de regula de generarea semnalui atît pe date zilnice, cît şi săptămînale. Fiind un derivat al preţului, MACD se pretează la tiparele grafice clasice: canal, linie de trend, rezistenţă/suport, formaţiuni de continuare/inversare de trend etc, putîndu-se astfel încadra evoluţia sa exact ca şi un preţ oarecare. Dacă se foloseşte combinaţia clasică (12-26 zile) acest indicator prezintă dezavantajul că nu generează semnale de cumpărare/vînzare cu frecvenţa cerută de un trader care efectuează tranzacţii zi de zi. Pentru a putea exploata toate variaţiile de preţ, indiferent de amploare şi persistenţa lor în timp, va trebui să se construiască un MACD cu medii mobile pe termen mai scurt, 2-5 zile de exemplu. În acest fel creşte probabilitatea detectării variaţiilor de o mai mică amploare crescînd în acelaşi timp riscul de a se genera semnale false. Pînă la urmă este un sistem de ecuaţii căruia analistul/traderul trebuie să-i optimizeze soluţiile, proces ce apelează la acel "simţ al pieţei" de o importanţă fundamentală pentru tranzacţionarea pe termen scurt.

Drd. Adrian Zoicas- Ienciu Director. Departam. "Cercetare-Analiza" SSIF Broker SA