Episodul creşterii rapide a ratelor pe piaţa monetară (ROBOR) a inflamat discuţii în ultimul timp. Trebuie spus că această evoluţie se cuvine să fie văzută dintr-o perspectivă mai amplă, ce priveşte combinaţia de politici economice - aşa numitul policy-mix.

• Consolidare bugetară şi mersul dobânzilor

Criza financiară şi economică (Marea Recesiune) a întărit o cvasiaxioma: deficite şi îndatorare totală (publică şi private) mici ajuta o economie la ananghie, mai ales când pieţele financiare îngheaţa. România a simţit pe pielea ei această situaţie când a fost lovită de criză, în condiţiile în care deficitele sale externe erau de două cifre, iar deficitul structural al bugetului (ce are în vedere poziţia ciclică a economiei) ajunsese la circa 9% din PIB% în 2008. A urmat o perioadă dureroasă de corectare a dezechilibrelor. Au fost două salturi în reducerea deficitului de cont curent -- de la 12% din PIB ca medie între 2007-2008 la sub 5% din PIB între 2009 şi 2012 şi iar o scădere majoră în 2013 când deficitul a ajuns la circa 1% din PIB, ca în anul următor să ajungă chiar la 0,7%. Şi deficitul bugetului public s-a redus mult ajungând la sub 1% din PIB (metotodologie ESA/europeană) în 2015; atunci s-a înregistrat şi surplus primar (după ce se elimina cheltuielile cu dobânzile). După şocul creşterii TVA la 24% a avut loc un şoc invers în 2015 evoluţia inflaţiei în jos fiind ajutată de tendinţe dezinflaţioniste pe plan mondial.

Reducerea dezechilibrelor şi câştigarea de încredere pe pieţe s-a văzut în de-euroizarea economiei, cu tot mai multe tranzacţii efectuate în moneda naţională (ajunse la circa 60% din total în prezent). De-euroizarea are importanţă atât pentru transmisia politicii monetare (pentru relevanţa ratei de politică monetară, pentru operaţiunile în moneda naţională) cât şi pentru robusteţea economiei. De notat un paradox: dacă vrem să intrăm în zona euro cu o economie mai puţin vulnerabilă (cum este de dorit), gradul de euroizare devine o variabilă de control. De-euroizarea a fost ajutată de scăderea dobânzilor la lei, ajungerea lor după 2009 la nivele comparabile cu cele la euro. Excedentul de lichiditate pe piaţa monetară, influenţat de intrări de fonduri europene şi de o creditare a economiei nu intensa (am avut o "creditless recovery" până nu demult), a reflectat acest proces.

Consolidarea bugetară, reducerea drastică a deficitelor după 2010, un sentiment mai bun al pieţelor, au făcut ca excedente considerabile de lichiditate pe piaţa monetară (cu plasamente mari ale băncilor la facilitatea de depozit a BNR) să nu tulbure piaţa valutară. A contat şi scăderea inflaţiei, ce a întărit aşteptări privind evoluţia într-un anume sens. Diminuarea TVA în semestrul doi din 2015 a dus inflaţia în teritoriu negativ temporar ("inflaţia netă", măsurată fără impactul scăderii TVA a rămas pozitivă). În ultima parte a lui 2016 dinamica preţurilor a revenit în teritoriu pozitiv, iar în acest an, inflaţia IPC şi cea de bază (care exclude preţurile administrate (energie) şi de mare volatilitate/alimente) urcă vizibil; noi măsuri fiscale le-au impulsionat.

• Tabloul macro şi mixul de politici

Stabilitatea preţurilor şi stabilitatea macroeconomică depind de calitatea şi articularea politicilor economice; este necesar ca mixul (combinaţia) de politici să fie echilibrat. Mai concret, aceasta înseamnă că ambele sale componente de bază să se sprijine reciproc; să nu opereze derapaje bugetare supărătoare (cu efecte asupra credibilităţii politicii economice în ansamblu) şi nici politici monetare unilaterale (ex: o întărire a politicii monetare ce ar favoriza euroizarea economie). Aceasta nu înseamnă imobilism în construcţia şi îmbinarea politicilor. Relaxarea politicii monetare are sens în anumite circumstanţe, în vreme ce acţiunea stabilizatorilor automaţi duce la deficite bugetare mai mari în perioade de recesiune; totodată, deficite bugetare mici uşurează relaxarea politicii monetare.

Alături de buget şi politica monetară operează şi politica veniturilor, care influenţează cererea agregată, mersul inflaţiei (prin efecte salariale/tip wage-push). Trebuie spus că politica veniturilor are efecte şi prin distribuţia veniturilor, persoanele/gospodăriile având înclinaţii spre consum vs. economisire diferite în raport de venituri şi avere.

Cum arată tabloul macro acum?

-o creştere economică probabil peste 5,8% în acest an, după 4,8% anul trecut; este un ritm considerabil peste potenţial (chiar dacă potenţialul este probabil subestimat), ce are efect asupra inflaţiei prin creşterea gap-ul pozitiv de cerere.

-un mers al inflaţiei ce depăşeşte prognoze (vezi şi cifra pentru septembrie, 1,8). Întrucât analize arată şi în economia românească o aplatizare a curbei Phillips (relaţia între gap-ul de producţie şi inflaţie -- a se vedea raportul de inflaţie al BNR), cu atât mai sugestivă este creşterea inflaţiei interne.

-o creştere a deficitului de cont curent, care se îndreaptă spre 3% din PIB în acest an (peste nivelul de circa 2% din anul precedent şi de circa 1,2% în 2015). Este un nivel mult inferior celui din anii ce au precedat criza, dar face totuşi notă discordantă faţă de evoluţii în alte economii emergente şi este de pus în relaţie cu pistoanele creşterii economice interne. Este de observat că exportul de servicii a compensat în largă măsură adâncirea puternică a dezechilibrului comercial (ce exprimă mai bine competitivitatea economiei).

-deficitul bugetar va fi ţinut probabil sub 3% din PIB în acest an, cu ajustări pe partea de cheltuieli în defavoarea investiţiilor, ceea ce are impact asupra potenţialului de creştere economică; lucrurile se pot complica pentru anul ce vine. Există un deficit primar al bugetului semnificativ (peste 1% din PIB) şi un deficit structural în creştere.

-motiv de atenţie este şi modificarea structurii finanţării deficitului de cont curent, cu o componentă de îndatorare în creştere, în condiţiile în care observăm revenirea "deficitelor gemene" (deficit al bugetului şi deficit al contului curent) în ultimii ani.

Politica veniturilor are temei să încerce atenuarea exodului de capital uman (ce afectează piaţa muncii). Şi de ani buni, mai multe guverne au încercat aplicarea unei noi legi a salarizării în sectorul bugetar - o reformă necesară în sine. Dar aceste obiective se cuvine să fie conciliate cu protejarea echilibrelor macroeconomice. Aici este o provocare excepţională pentru politica economică, întrucât măsuri ce pot tensiona bugetul public trebuie să fie contrabalansate de măsuri de creştere a veniturilor fiscale permanente. Este un fapt că s-a extins prea mult scăderea TVA, iar veniturile fiscale au devenit incredibil de mici, sub 26% din PIB fiind o problemă de securitate publică, naţională.

• Spre ce policy-mix ne îndreptăm?

Contextul internaţional este caracterizat de "revenire economică" în Europa, în multe regiuni ale globului. Dar acest peisaj poate fi amăgitor dacă avem în vedere că este susţinut de rate de politică monetară încă scăzute, de politici neconvenţionale (QE) ale băncilor centrale mari, că intervine un factor ciclic în evoluţia economiilor. Dacă Fed va restrânge programul de QE şi va continua să urce ratele de politică, dacă şi BCE va restrânge programul său de QE, dacă vor surveni "spargeri"de bule speculative, sentimentele pe pieţe se pot schimba, cu impact asupra economiilor emergente.

România se împrumută (încă) la costuri favorabile pe pieţele internaţionale (a se vedea şi emisiunea recentă de obligaţiuni în euro pe 10 ani). Dar încrederea pieţelor trebuie să fie îngrijită printr-un policy-mix adecvat. De aceea, este bine ca eventuale turbulenţe viitoare pe pieţele financiare externe să nu ne prindă pe picior greşit; se impune să reducem din vulnerabilităţi. Adică:

-să nu avem deficite externe ce se adâncesc şi care sunt finanţate în creştere prin îndatorare;

-să avem buget public cu spaţiu de manevră (de ajustare); aceasta înseamnă deficite bugetare mai mici decât acum şi creştere de venituri bugetare permanente;

-să nu fim nevoiţi să luptăm contra inflaţiei, să încercăm să atenuăm presiuni pe piaţa valutară (asupra cursului de schimb), prin rate de dobânzi foarte înalte.

Creşterea ratelor de politică monetară poate fi interpretată ca refacere a spaţiului de manevră pentru o bancă centrală. Şi există logică în această argumentaţie, dar cu limite. Fiindcă, într-o economie ce nu emite moneda de rezervă şi care are deficite externe ce cresc, scăderea ratelor de politică într-o situaţie dificilă (când pieţele externe "se strică"), ar fi o manevră înalt riscantă; relaxarea este impracticabilă când deficitele sunt mari (să ne amintim anul 2009). România are o datorie publică sub 38% din PIB, îndatorarea externă totală a scăzut după 2009, inclusiv ca efect al reducerii expunerii unor bănci pe România (aşa numitul proces de dezintermediere, care a făcut ca ponderea creditului în PIB să ajungă la circa 29% din PIB actualmente faţă de puţin sub 40% acum un deceniu). Dar aceste nivele, de luat în vedere în evaluarea unei economii, trebuie să fie însoţite de politici macroeconomice mai bune.

Unele analize anticipează o ridicare a ratei de politică monetară a BNR către 4% cu o îngustare majoră a coridorului în jurul acesteia, într-un orizont de doi ani -- din perspectiva unui scenariu cu o inflaţie ce ar ajunge la aproape dublul nivelului prognozat pentru finele lui 2017. Ai zice că, în fond, avem de-a face cu obiectivul prim al unei bănci centrale. Mai ales că circumstanţele din economie justifică o întărire a politicii monetare. Dar ce s-ar întâmpladacă rata de politică monetară şi ratele pe piaţa monetară ar creşte cu peste 200 puncte de baza? S-ar putea chiar inversa tendina de de-euroizare, iar capitalurile speculative ar fi invitate.

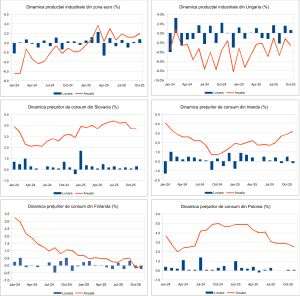

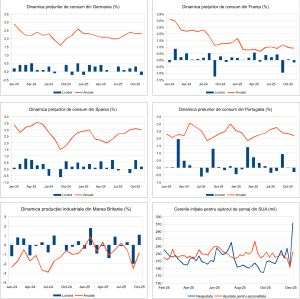

În ţări învecinate cu care ne comparăm -- Polonia, Cehia, Ungaria, unde inflaţia creşte în ritm mai lent (decât în România), ratele de politică monetară sunt aşteptate să fie sub, sau să fie în jur de 2% în următorii doi ani. Este de subliniat că în aceste economii există surplusuri de cont curent, sau deficite minuscule! În zona euro, unde inflaţia stă persistent în jurul lui 1,5%, BCE nu va mişca probabil ratele de politică monetară în mod semnificativ în 2018; va umbla însă la programul său QE. Trebuie spus că pentru o economie mică şi deschisă (inclusiv financiar) diferenţialele ratelor de politică monetară şi pe piaţa monetară contează mult.

Avem de corectat o combinaţie suboptimă de politici macroeconomice pentru a preveni o finanţare în creştere a deficitului de cont curent prin îndatorare, pentru a modera inflaţia, pentru a nu obliga BNR la creşteri dramatice ale ratei de politică monetară. Acest deziderat reclamă o reducere a caracterului acomodativ al politicii monetare şi reconfigurări în politica bugetară. O mărire a veniturilor fiscale permanente este necesară, inclusiv printr-un exerciţiu de adevăr la nivelul societăţii, de transparentizare a veniturilor cetăţenilor şi firmelor; o declaraţie a veniturilor globală, a patrimoniului, chiar dacă însemnă birocraţie pentru cetăţean, ar echivala cu o rescriere pozitivă a contractului social. O colectare mai bună a veniturilor fiscale (a TVA în special) poate avea loc prin informatizarea sistemului utilizat de MFP (ce ar permite combaterea evaziunii fiscale şi prin conectarea caselor de marcaj la ANAF). Trebuie să se opereze modificări în regimul redevenţelor. Oricum, o nouă reducere de taxe şi impozite nu are sens în condiţiile de acum . Sunt şi alte posibilităţi de a creşte colectarea dar nu aceasta este tema acestui text.

Întărirea politicii monetare a început prin îngustarea coridorului în jurul ratei de politică monetară de 1,75% şi va continua; întărirea poate încuraja economisirea internă şi favoriza o alocare mai bună a resurselor. Dar o supra-împovărare a politicii monetare, printr-o creştere înaltă forţată a ratelor de politică monetară ca măsură de contracarare a efectelor unor politici prociclice, este un policy-mix suboptim -- chiar dacă ar atenua temporar tensiuni pe piaţa valutară temporar şi ar descuraja cheltuieli (ca factor de echilibrare) pe latura cererii interne; se impun corecţii în politica bugetară.

Ps. A se vedea şi textul meu "Cine defineşte conduita (optimul) politicii monetare"