Reporter:Cum priviţi evoluţia pieţei de capital româneşti în 2015 şi ce aşteptări aveţi pentru acest an?

Ana Bobircă: Cred că se poate spune despre 2015 că a fost un an al acumulării condiţiilor de creştere: reforma fiscală, reforma Autorităţii de Supraveghere Financiară, OUG 90 (n.r. privind guvernanţa corporativă) şi adoptarea acesteia prin lege, proiectul STEAM (n.r. al ASF, privind dezvoltarea pieţei de capital), lansarea AERO (n.r. rebranduirea sistemului alternativ de tranzacţionare al BVB), implicarea BERD pe piaţa de capital din România şi redefinirea strategiei acestei instituţii în sensul impulsionării dezvoltării pieţei de capital locale, iniţiativele şi eforturile BVB, ale emitenţilor, ale ASF de îmbunătăţire a transparenţei, toate acestea pe fondul unei evoluţii peste aşteptări a economiei.

A fost, în acelaşi timp, un an al demitizării; confruntarea cu realitatea ne-a forţat să ne depăşim fricile şi să intrăm într-un proces de normalizare: a fost soluţionată problematica RASDAQ, a fost ridicat pragul la Bursă (n.r. limita de deţinere a urcat la 20%, de la 5%), se pot organiza adunări extraordinare la SIF-uri, s-au derulat programe de răscumpărări, funcţionează procurile cu vot discreţionar, se pune problema consolidării valorii nominale şi a soluţionării, în mod pragmatic şi judicios, a problematicii acţionarilor mărunţi.

Mă aştept ca anul 2016 să fie un an al consolidării, dacă nu chiar al materializării acestor condiţii de creştere şi, de asemenea, un an al recâştigării încrederii! Desigur, sub condiţia valorificării acestor premise favorabile, şi nu pornind de la negarea ab initio a potenţialului lor.

Reporter: Care sunt factorii care consideraţi că vor impulsiona dezvoltarea pieţei de capital în acest an?

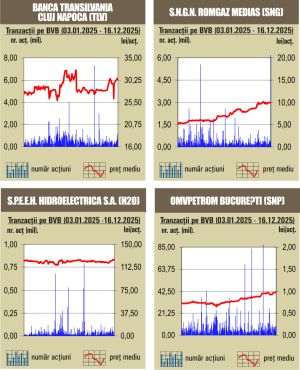

Ana Bobircă: În contextul scăderii dobânzilor bancare, al randamentelor reduse generate de titlurile de stat, piaţa de capital pare a se situa pe o poziţie de avantaj comparativ, susţinut şi de polarizarea sectorială a emitenţilor, prevalenţa marilor companii din domeniul utilităţilor, cu profitabilitate şi randamente ale dividendelor relativ stabile şi predictibile, peste cele ale instrumentelor cu venit fix, pe de o parte, şi companiile din domeniul financiar, cu lichiditate relativ mai ridicată şi preţuri atractive, pe de altă parte.

Dincolo de aceste considerente, anul 2016 este, din perspectivă fiscală, o "fereastră de oportunitate"; aş îndrăzni chiar să-l numesc "anul dividendelor": doar în acest an investitorii vor beneficia de condiţii de impozitare speciale, respectiv numai 5% impozit pe dividend, indiferent de anul din care provine profitul repartizat, contribuţia pentru asigurări sociale de sănătate fiind datorată din 2017 (dacă persoana obţine şi alte venituri)!

Ca atare, mă aştept la presiune din partea acţionarilor pentru distribuţia profiturilor obţinute în anii precedenţi ca dividende şi, de asemenea, la o creştere şi chiar diversificare a cererii pentru acţiunile plătitoare de dividend.

În plus, pe fondul confirmării randamentelor excepţionale ale dividendelor, este posibil ca "sarcina probei" pentru piaţa de capital să devină o "şansă a probei": câştigurile astfel obţinute pe piaţa de capital ar putea fi suficient de convingătoare pentru a atrage, în a doua parte a anului, şi plasarea pe piaţă a dividendelor obţinute în afara pieţei, sub condiţia diversificării ofertei de instrumente.

În felul acesta, am putea chiar să discutăm despre mai mulţi investitori de retail la BVB!

Reporter: Care consideraţi că sunt cauzele scăderii lichidităţii BVB, in 2015? Ce măsuri ar trebui luate pentru îmbunătăţirea lichidităţii?

Ana Bobircă: Aş spune că în legătură cu subiectul acesta ar fi câteva constatări de făcut, câteva potenţiale explicaţii şi, de asemenea, câteva propuneri.

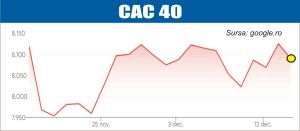

În ce priveşte constatările, acestea au fost evidenţiate deja de mulţi specialişti înaintea mea, în interviurile dumneavoastră precedente: influenţele externe (Grecia, Ucraina, FED, China, petrolul), lipsa listărilor şi a ofertelor secundare, free-float-ul redus, spectrul limitat al instrumentelor, numărul mic de investitori de retail, dimensiunea şi orizontul investiţional ale fondurilor de pensii obligatorii, accesibilitatea tranzacţionării (uşurinţă şi cost), intermedierea pasivă, abundenţa reglementărilor şi lipsa de predictibilitate a acestora, calitatea raportărilor, comunicarea cu investitorii.

În ce priveşte explicaţiile, şi aici cred că subiectul a fost intens dezbătut.

Aş adăuga doar că pieţele de capital europene au demonstrat în timp o oarecare incapacitate de a ţine pasul cu ritmul de creştere a economiilor corespondente. Una dintre explicaţiile potenţiale are legătură cu externalităţile pozitive ce se creează între participanţii la piaţă: un antreprenor decide să îşi listeze compania în corelaţie cu alţi antreprenori. În funcţie de prezumţiile şi aşteptările fiecăruia în legătură cu modelul de comportament al altor antreprenori, piaţa poate atinge situaţia de echilibru cu un număr mic de companii listate sau cu unul mare. Dacă aşteptările participanţilor la piaţă nu se modifică, piaţa poate rămâne blocată pentru o perioadă lungă de timp la un nivel de echilibru cu un număr mic de companii, aşa cum este cazul pieţei româneşti în prezent.

Această situaţie se poate schimba ca efect al unor "inovaţii" funcţionale, instituţionale sau legislative, ce creează un mecanism de contagiune între emitenţi şi atrag un număr mare de companii care se listează în acelaşi timp.

Ceea ce ne conduce la încercarea de a identifica acele condiţii care ar putea modifica situaţia actuală de echilibru:

- din perspectiva cererii - două categorii de investitori au nevoie de sprijin pentru stimularea lichidităţii:

Fondurile de pensii, pe a căror creştere contăm, dar care sunt investitori de tip "buy & hold", astfel că:

- ar trebui să fie încurajaţi să reutilizeze titlurile din portofoliul lor şi să împrumute acţiuni

- ar trebui rezolvată situaţia decontării costurilor de tranzacţionare

Investitorii de retail:

- sunt încurajaţi de distribuţia de dividende

- pot fi atraşi prin creşterea transparenţei companiilor şi prin propagarea mai eficientă a informaţiei cu privire la piaţa de capital

- pot fi stimulaţi prin oferirea de opţiuni de finanţare pentru investiţii pe piaţa de capital

- din perspectiva ofertei - ar putea contribui la creşterea lichidităţii:

- noi listări ale companiilor de stat pentru reluarea ritmului şi respectarea angajamentelor asumate (se prefigurează, pe termen scurt, listarea Salrom, a Companiei Naţionale Aeroporturi Bucureşti şi, sperăm, Hidroelectrica)

- listări ale unor companii private - ca efect al manifestării imperfecţiunilor pieţei bancare, fără lichidităţi, singura şansă de dezvoltare pentru companii rămâne piaţa de capital

- emisiunile de obligaţiuni corporative, ipotecare, securitizare

- încheierea de parteneriate public-private funcţionale şi finanţarea acestor proiecte prin emisiune de obligaţiuni (i.e. "project bonds")

- rezolvarea blocajelor în ce priveşte vânzările în lipsă, împrumutul de acţiuni, de natură a susţine dezvoltarea pieţei secundare şi a celei de derivate

De asemenea, pe termen mai lung, încurajarea investiţiilor de tip "private equity" poate contribui la diversificarea ofertei, piaţa de capital putându-se dovedi o variantă eficientă de exit.

Reporter: Care sunt priorităţile dumneavoastră, în calitate de coordonator al Task Force-ului pentru Pieţe financiare şi Guvernanţă Corporativă, din cadrul Coaliţiei pentru Dezvoltarea României şi mai ales ce măsuri intenţionaţi să propuneţi Guvernului Cioloş pentru dezvoltarea pieţei de capital?

Ana Bobircă: Obiectivul general al CDR este promovarea unui dialog consistent, constructiv şi transparent între comunitatea de afaceri şi structurile centrale de decizie pe teme de interes şi cu impact semnificativ asupra mediului de afaceri.

Priorităţile Task Force-ului Pieţe Financiare şi Guvernanţă Corporativă sunt subsumate acestui obiectiv general şi, aş spune, chiar generos.

În ce mă priveşte, intenţionez să continui eforturile întreprinse până în prezent şi să propun membrilor task force-ului iniţiative care se referă, în principal, la îmbunătăţirea:

- lichidităţii pieţei de capital: prin măsurile expuse mai sus, dar şi prin propuneri adresate Guvernului de creare a unor noi tipuri de structuri sau de instrumente care să poată fi listate, adresând, astfel, indirect şi pe termen scurt problematica ofertelor iniţiale şi secundare pentru companiile de stat

- accesului pe piaţă: prin continuarea eliminării barierelor restante, atât la intrarea, cât şi la ieşirea de pe piaţă, inclusiv prin reluarea problematicii costurilor de tranzacţionare; se cuvine menţionat aici faptul că ne bazăm pe implementarea planului declarat al ASF de eliminare a pragurilor la SIF-uri, ca efect al modificării legislaţiei existente şi al clarificării regimului fondurilor de investiţii, până cel târziu în mai 2016

- infrastructurii pieţei: prin înfiinţarea unui CCP regional, cu sediul în România

- reglementărilor: în colaborare cu ASF, prin sprijinirea implementării calendarului propus prin proiectul STEAM, precum şi încurajarea eforturilor de simplificare a legislaţiei

- guvernanţei corporative: prin susţinerea implementării eficiente şi efective, fără excepţii, a OUG 109/2011, în special ca urmare a noilor amendamente aduse acesteia şi, mai ales, prin proiectul de anvergură ce are ca obiectiv amendarea şi actualizarea Legii 31/1990, cu impact asupra funcţionării societăţilor, listate sau nu.

Sunt de părere că aceste măsuri, printr-o implementare judicioasă şi rapidă, au potenţial de a genera un efect de antrenare la nivelul întregului mediu de afaceri românesc, având drept consecinţă optimizarea structurii de finanţare a companiilor, ca efect al unui cost al capitalului relativ mai redus, determinat de o piaţă lichidă.

Reporter: Ce modificări vedeţi necesare la Legea 31 a societăţilor comerciale?

Ana Bobircă: Unul dintre demersurile promovate şi susţinute intens de Asociaţia Oamenilor de Afaceri din România se referă la posibilitatea de consolidare a companiilor româneşti la nivel de profit, cu efect asupra încurajării formării de grupuri de firme româneşti, iniţiativă susţinută de CDR şi asumată de Guvern, dar încă nepromovată prin Codul Fiscal. Pentru facilitarea implementării unei astfel de propuneri, este nevoie şi de amendarea legii 31/1990, în sensul posibilităţii de a distribui dividende parţiale, precum şi al participării ca asociat unic la mai multe companii.

De asemenea, ne-am confruntat şi, în consecinţă, propunem soluţii pentru probleme legate de:

- clase de acţiuni, denominarea acţiunilor

- drepturile acţionarilor, dreptul de proprietate

- majorările şi reducerile de capital

- organizarea şi desfăşurarea adunărilor generale

- conducerea societăţilor comerciale

-emisiunile de obligaţiuni

- procedurile de înregistrare la Registrul Comerţului.

Reporter: Vă mulţumesc!

1. interviu degeaba

(mesaj trimis de marius în data de 18.01.2016, 02:33)

Din coalitia respectiva fac parte multinationale care si-au delistat diviziile din Romania sau care folosesc preturile de transfer pt a scoate profitul din Romania. Nu cred ca e cazul sa-si dea cu parerea despre bursa. La ce valoare au despagubit actionarii minoritari cand au preluatcompanii listate pe bursa sau rasdaq?

De drepturile actionarilor minoritari nimic nimic? Sau nu-i intereseaza ca le strica socoteala ...

2. fără titlu

(mesaj trimis de anonim în data de 18.01.2016, 02:43)

Bobirca, iar esti in campanie electorala?

3. fără titlu

(mesaj trimis de anonim în data de 18.01.2016, 07:48)

Câtă încredere poți să ai în piața de capital după cazurile Mobinvest, Carpatica Invest, Harinvest?

Fondul de Garantare a ieșit refăcut în detrimentul investitorilor pagubiti prin Harinvest!

ASF reglementează și îi apară pe investitori?

La Mobinvest Oradea investitorii au ajuns la CEDO!

Te fură din SSIF dar și din Depozitarul Central!

Minoritarii sunt călcați în picioare!

Prețul internațional al petrolului decide evoluția pieței de capital din România!

Să vii pe o astfel de piață?

4. fără titlu

(mesaj trimis de anonim în data de 18.01.2016, 08:26)

Scaderea comisioanelor, a hartiioor, investiti 1 000 ron o sa intelegeti.

Creati un fond suveran al Romaniei,ca Norvegia, nu vindeti hidrolectrica e pe 0, cine o cumpara e aur curat. Impartiti-o la romani 2 actiuni/casa. Tot asa nuclearelectrica, Electrica, Transelectrica sunt cumparate doar de straini, ne face-ti slugi in Romania.

Dupa aceea daca dubleaza pretul la curent din an in an ce facem?

5. fără titlu

(mesaj trimis de rasdaq în data de 18.01.2016, 08:45)

bobirca=pogonaru,iar Pogonaru iubeste bursa si micii actionari pana-i sufoca;totul pt. el si famiglia lui.