Indicii principali ai Bursei de Valori Bucureşti (BVB) au marcat o succesiune de noi recorduri istorice în primul semestru al anului, într-un context general internaţional propice activelor riscante, potenţat de elemente interne precum rezultatele financiare şi dividendele plătite de multe companii, achiziţiile constante ale fondurilor de pensii şi oferta de acţiuni mai redusă în comparaţie cu cererea în creştere.

Este o continuare a tendinţei ascendente pe care s-au înscris indicii încă din vara anului trecut, odată cu oferta Hidroelectrica, ce a adus noi bani şi investitori în piaţa noastră de capital, numărul acestora ajungând la aproape 200.000 în primul trimestru al anului, faţă de 141.000 în martie 2023 şi 88.000 în urmă cu doi ani, conform datelor Fondului de Compensare a Investitorilor.

În plus, stabilitatea cursului de schimb contribuie la atractivitatea pieţei noastre de capital pentru investitorii străini.

În acest context, indicele BET-XT, al celor mai lichide treizeci de titluri de la BVB, a avut un avans de 17,5%, în primul semestru al anului, iar cu tot cu dividende randamentul indicelui extins s-a ridicat la 23,5%, fapt reflectat prin evoluţia indicelui BET-XT-TR. Indicele BET-BK, reperul de randament al fondurilor de investiţii în acţiuni, a avut o creştere de 17,4%, în primele şase luni ale acestui an.

• Apreciere de 14,5% pentru S&P 500, în vreme ce Stoxx 600 s-a apreciat cu 6,8%

În pieţele de acţiuni vestice, combinaţia dezinflaţie, perspectiva reducerii dobânzilor şi rezilienţa economiilor a susţinut cotaţiile, în vreme ce aşteptărilor legate de impactul inteligenţei artificiale asupra productivităţii şi inovaţiei a dus bursa americană pe noi culmi. Rezerva Federală încă nu a început să reducă dobânzile, dar pieţele dau o probabilitate de 100% pentru o primă tăiere în septembrie, conform instrumentului CME FedWatch Tool.

În primele şase luni ale anului, indicele S&P 500 a urcat cu 14,5%, în vreme ce indicele Dow Jones Industrial Average s-a apreciat cu 3,8%. Indicele Nasdaq Composite, al companiilor ce activează în domenii intensive în cunoaştere, s-a apreciat cu 18,3%.

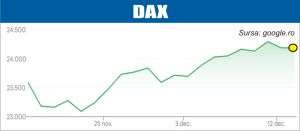

De partea noastră a Atlanticului, unde Banca Centrală Europeană a operat deja prima tăiere de dobândă dar sectorul tehnologic este mult mai slab reprezentat decât în Statele Unite, indicii au avut creşteri mai reduse. Astfel, Stoxx 600 s-a apreciat cu 6,8%, în vreme ce la Frankfurt indicele DAX40 a avut un avans de 8,9%, în primele şase luni ale anului.

• Rezultate financiare, dividende şi BVC-uri

La Bursa de Valori Bucureşti, în primele şase luni ale anului, companiile au anunţat două rânduri de rezultate financiare (pentru trimestrul al patrulea 2023 şi primul trimestru 2024), au propus şi distribuit o bună parte din dividendele provenite din rezultatul anului trecut - cu un randament mediu de 8% pentru emitenţii din BET, şi au anunţat Bugetele de Venituri şi Cheltuieli pentru acest an.

În plus, fondurile Pilon II au început să primească, din martie, viramentele lunare mărite la 4,75% din venitul brut al salariaţilor, o parte din bani fiind investită în acţiuni de la BVB.

În acest context, indicele BET, ce captează dinamica celor mai lichide douăzeci de titluri ale pieţei noastre, a avut un avans de 18,7%, în primele şase luni ale anului, în vreme ce cu tot cu dividende, randamentul coşului de acţiuni s-a ridicat la 25,2%.

• Digi, Sphera şi MedLife - cele mai bune evoluţii din BET

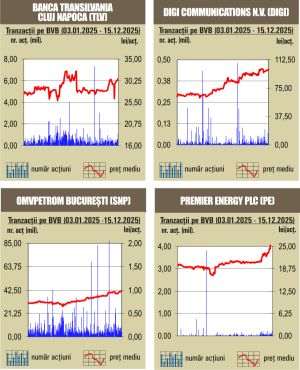

Titlurile Digi Communications şi Sphera Franchise Groupe au avut randamente de peste 50%, în primele şase luni ale anului, aproape numai din aprecierea cotaţiei bursiere, fiind urmate în top trei creşteri din BET de acţiunile MedLife, cu un plus de 49,7%.

Operatorul de telecomunicaţii a beneficiat de un cumul de factori, între care vânzarea de către Digi Spania a unei reţele de internet de fibră optică pentru un preţ de până la 750 milioane de euro, includerea de către Morgan Stanley a acţiunilor în indicii pieţelor de frontieră şi pregătirea pentru lansarea serviciilor companiei în Belgia. Operatorul lanţurilor de alimentaţie publică Sphera a raportat aprecieri puternice de profitabilitate, chiar o dublare în primul trimestru al anului, iar analiştii estimează creşterea consumului privat, ceea ce ar fi benefic pentru companie.

În cazul prestatorului privat de servicii medicale, aprecierea preţului s-a manifestat începând cu jumătatea lunii mai, când compania a anunţat revenirea pe profit, afaceri şi marje în creştere, ceea ce sugerează că investitorii mizează pe faptul că rezultatele MedLife au ajuns la un punct de inflexiune. De altfel, pentru acest an, compania şi-a bugetat un profit net de 21,8 milioane lei, faţă o pierdere anul trecut.

La capitolul aprecieri se mai remarcă acţiunile companiei de distribuţie şi logistică Aquila, care au avut un randament total de 39,8%, din care 32% reprezintă creşterea cotaţiei. Evoluţia s-a manifestat în primul trimestru, inclusiv pe fondul unor rapoarte de evaluare ce indicau preţuri ţintă peste cotaţiile din piaţă.

• Randamente de peste 25% pentru acţiunile bancare

Într-o perioadă în care indicele Euro Stoxx Banks a avut o creştere de aproape 15%, cele două bănci din BET au avut randamente totale consistente, în condiţiile raportării în ansamblu (trimestrul al patrulea 2023 şi primul trimestru 2024) a unor rezultate financiare în creştere şi a distribuţiilor de dividende. În plus, nivelul ridicat al dobânzilor asigură o sursă ridicată de câştig pentru instituţiile de credit.

În primele şase luni ale anului, acţiunile Banca Transilvania au avut un randament total de 37,8%, aproape 32% provenind din aprecierea cotaţiei, în vreme ce randamentul titlurilor BRD s-a ridicat la 28,3%, din care 16,6% a provenit din evoluţia cotaţiei.

• Creşteri puternice pentru OMV Petrom şi utilităţi

Indicele BET-NG, al companiilor energetice şi de utilităţi, a avut o apreciere de 15,8%, în primul semestru al anului, în primul rând datorită evoluţiei acţiunilor producătorilor de petrol şi gaze, precum şi a titlurilor companiilor de utilităţi.

Într-o perioadă în care preţul ţiţeiului a avut o creştere de circa 10%, acţiunile OMV Petrom au avut un randament total de 40,3%, din care 33% a provenit din evoluţia cotaţiei companiei. Evoluţia are la bază un cumul de factori între care acordarea de dividende, inclusiv perspectiva unei distribuţii speciale, bugetarea pentru acest an a unui profit cu 31% peste cel din anul anterior şi, probabil, intrarea în perioada cu cele mai mari investiţii din istoria companiei, ce cuprind şi proiectul Neptun Deep.

Titlurile Transelectrica au avut un randament total de 40,1%, în primele şase luni ale anului, în vreme ce randamentul acţiunilor Electrica a fost 36,6%. De asemenea, titlurile Transgaz au avut un randament de 27,5%. Toate cele trei companii au raportat creşteri importante de profitabilitate în primele trei luni ale anului (în cazul Electrica fiind vorba despre trecerea de la pierdere la profit) iar veniturile lor provin, în bună măsură, din tarife reglementate de ANRE, care sunt în creştere.

Acţiunile Hidroelectrica au avut o evoluţie volatilă, în primele şase luni ale anului, perioadă în care compania a raportat rezultate în scădere pentru primul trimestru şi şi-a rectificat în jos Bugetul de Venituri pentru acest an, dar a acordat aproape tot profitul ca dividende. În aceste condiţii, acţiunile Hidro au avut o scădere de 2,6%, în intervalul ianuarie-iunie 2024, dar un randament total de 8,3% datorită distribuţiei de dividende. O situaţie asemănătoare (scădere de profitabiltate, BVC rectificat în jos) este şi la Nuclearelectrica, ale cărei acţiuni s-au depreciat cu 6,9%, în primul semestru, scădere compensată de dividend.

• Discount-uri de tranzacţionare situate între 74% pentru Infinity Capital Investments şi 54% în cazul fostei SIF Muntenia

Indicele BET-FI, al fostelor SIF-urilor plus Fondul Proprietatea, a avut un declin de 0,9%, fiind singurul coş de acţiuni de la BVB care s-a depreciat, în primul semestru al anului.

Este o scădere cauzată de dinamica acţiunilor FP, care şi-au pierdut din importanţă după vânzarea pachetului de 20% din Hidroelectrica, astfel încât fondurile de pensii îşi diminuează deţinerile în companie. În plus, Ministerul Finanţelor a început să pună presiuni ca fondul să-şi conserve portofoliul, ceea ce face ca valorificarea prin listare a celor mai importante deţineri ale FP să fie mai dificilă.

La finalul lunii, SIF-urile se tranzacţionau la discount-uri între preţ şi Valoarea Unitară a Activului Net (VUAN) situate între 74% pentru Infinity Capital Investments şi 54% în cazul Longshield Investment Group (fosta SIF Muntenia). Pentru FP, discountul era de 40%, peste obiectivul administratorului Franklin Templeton, de sub 15%.

• Premier Energy s-a listat la BVB, în urma celui mai mare IPO al unei companii private din ultimii cinci ani

Ministerul Finanţelor a realizat trei emisiuni de titluri de stat Fidelis, denominate în lei şi euro, în primul semestru al anului. Prin prima, derulată în martie, Finanţele au strâns de la populaţie suma de 1,8 miliarde de lei, subscrierile următoarelor două oferte, din aprilie şi iunie, fiind de 3,2 miliarde lei şi aproape 2,2 miliarde lei. Toate cele trei emisiuni sunt listate la BVB.

În Piaţa Reglementată a fost listată compania energetică Premier Energy, în urma unei oferte publice iniţiale prin care a atras 695 milioane de lei - cel mai mare IPO al unei companii private din ultimii cinci ani.

Obligaţiuni ale Consiliului Judeţean Cluj, în valoare de 76 milioane de euro, au fost listate la BVB, în primul semestru al anului. De asemenea, Municipiul Reşiţa a listat primele obligaţiuni verzi, în valoare de 8,8 milioane de euro.

InterCapital Asset Management a listat primul ETF (Exchange Traded Fund) de la bursa noastră, care urmăreşte performanţa indicelui BET-TRN, varianta de randament total net a indicelui BET, ce reflectă atât evoluţia preţurilor celor mai importante companii româneşti listate la BVB laolaltă cu reinvestirea dividendelor nete oferite de acestea.

În Piaţa AeRO a fost listată compania de securitate cibernetică Fort, parte a Bittnet Group, în urma unei majorări de capital social şi a unui plasament privat în urma căruia societatea a atras 1,67 milioane lei. De asemenea, Glissando Garden Center, societate specializată în comerţul cu flori, plante, articole de grădinărit şi produse pentru protecţia plantelor, şi-a făcut debutul la bursă, în urma unei listări tehnice.

JT Grup Oil, companie ce activează în piaţa distribuţiei de carburanţi a realizat un IPO prin care a atras de la investitori 20 milioane de lei, circa o treime din oferta totală, acţiunile companiei urmând să intre la tranzacţionare în Piaţa AeRO.

La finele acestei luni şi pe parcursul lunii viitoare, companiile de la BVB îşi vor anunţa rezultatele obţinute în ce de-al doilea trimestru al anului, element ce poate avea impact asupra tendinţei de creştere a indicilor pieţei noastre. Astăzi, OMV Petrom şi TeraPlast sunt printre cele mai importante nume care se vor prezenta în faţa investitorilor cu peformanţele obţinut până acum în acest an, urmând ca mâine să iasă la rampă BRD.

Deocamdată, la nivel macro, Banca Naţională a României a dat startul reducerii dobânzii de politică monetară, prognozează o scădere a inflaţiei mai pronunţată decât în primăvară, iar creşterea economică este aşteptată să accelereze, climat care, teoretic, este benefic acţiunilor.

1. fără titlu

(mesaj trimis de anonim în data de 31.07.2024, 08:21)

Au fost recorduri, dar azi e BET sub maxime, si pare ca vrea sa se corecteze. Si la americani, in plin sezon de raportari profituri, s&p a scazut 4-5%, NAsdaq -9%, iar dow e cel mult flat.

Azi vad ca incep raportarile si la noi, cu Petrom la -19% profit fata de anul trecut, era de asteptat, dar dc toti rap[orteaza cam asa, cel putin h2o asa va fi, TEL, cred ca multi vor avea o surpriza negativa cu preturile la curent care au fost(pe ei ii ajuta preturile mici nu cele mari), SNG la fel, va fi slab Petrom a avut rezultat negativ din gaz si curent. Bancile probabil inca ok. trp ma gandesc ca va fi slab, sfera ok, nu stiu cine mai e dar de unde cresteri, posibil sa avem ca la americani, scaderi in plin sezon de raportari, si apoi, Dumnezo cu mila, ca lucrurile astea (profiturile) au o inertie, cand au luat-o intr-o directie sau in alta, mai ales in jos , e greu sa le redresezi.

1.1. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 31.07.2024, 08:55)

BRD va fi varza totala, SFG mediu dar deja cotatia este mult prea sus, practic toate sunt mult prea sus pentru a merita sa cumperi, poate sa mai creasca 2-3-5% dar cel mai probabil la prima veste nasoala de afara incep sa o ia la vale pana in iarna

1.2. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 31.07.2024, 15:01)

Calaretii apocalipsei care nu mai vine!

1.3. fără titlu (răspuns la opinia nr. 1.2)

(mesaj trimis de anonim în data de 31.07.2024, 15:29)

da e chiar asa, dupa 14 luni de all green, pfff, e imposibil sa vina vreo corectie ceva. Urmeaza inca 14 luni verzi, si dup-aia inca 14.

"Calaretii Apocalipsei" par ca s-au ratact pe drum. dar, aia nu inseamna ca nu mai ajug niciodata.

Cumaparati ca-i ieftin, in special SNP ca vreau sa-l decartez .