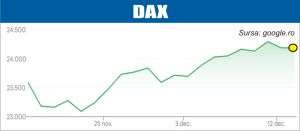

Evoluţia spectaculoasă de anul trecut a principalelor acţiuni de la Bursa de Valori Bucureşti (BVB), când indicele BET a crescut cu 32% iar cu tot cu dividende avansul s-a ridicat la aproape 40%, nu se va repeta în acest an, conform opiniilor exprimate ieri de managerii de fonduri din ţara noastră, cu ocazia unei conferinţe de presă.

Dar, evoluţia economiei ţării noastre, o presiune tot mai mare pe partea cererii de acţiuni în primul rând din partea fondurilor de pensii, ce au la dispoziţie mai mulţi bani, scăderea dobânzilor şi o anumită "linişte" din punct de vedere fiscal, sunt factori care vor susţine cotaţiile de la BVB, în acest an, sunt de părere administratorii de fonduri.

• Robert Burlan: "Performanţa extraordinară de anul trecut este greu de replicat, însă asta nu înseamnă că potenţialul este epuizat"

Robert Burlan, CFA, Head of Investment Management Raiffeisen Asset Management, se aşteaptă ca evoluţia economiei ţării noastre să susţină piaţa acţiunilor.

Managerul de fond a spus: "Este previzibil să avem o accelerare a economiei faţă de anul trecut, din zona de 2% către 3%. Este important că aceasta va fi susţinută, în bună măsură de investiţiile publice, în special cele din fonduri europene şi programul Next Generation. Întreaga ţară este împânzită de şantiere, de autostrăzi unde se lucrează, ceea ce nu are cum să nu se reflecte în activitatea economică".

Robert Burlan a adăugat: "Inflaţia dă semne că nu mai scade atât de repede, dar să nu uităm că nu mai este de 16-17%, ci de 7,2%, iar prognoza băncii centrale este că va coborî sub 5% până la finalul anului. Ca atare, există spaţiu pentru BNR să scadă ratele de la nivelul curent de 7%, lucru care foarte probabil se va materializa în lunile următoare. Prin urmare, din această zonă influenţa ar trebui să fie cel puţin neutră spre pozitivă".

Conform şefului de investiţii de la Raiffeisen Asset Management, performanţa extraordinară a pieţei noastre bursiere de anul trecut este greu de replicat, ceea ce nu înseamnă că potenţialul este epuizat.

"Până la urmă, preţul în piaţă este raportul dintre cerere şi ofertă. Vedem că cererea este tot mai consistentă, inclusiv din zona fondurilor de pensii unde au crescut contribuţiile. De asemenea şi noi avem intrări tot mai mari de bani, ceea ce creează o nevoie firească de investire. Iar în contextul în care fondurile de pensii deţin deja circa 40-50% din free-float-ul companiilor mari, adică din acţiunile liber tranzacţionabile, este clar că există tot mai puţină ofertă. Prin urmare, raportul dintre cerere şi ofertă este tot mai favorabil evoluţiei pozitive a pieţei, lucru care s-a văzut şi în trecut. La episoadele de corecţie din pandemie, de la începerea războiului, piaţa locală chiar a scăzut mai puţin decât pieţele externe, iar recuperarea a fost uneori chiar mai rapidă. Ca atare, chiar dacă vor fi episoade de corecţie, cred că investitorii instituţionali şi în special fondurile de pensii vor acţiona ca factori de stabilizare şi vor valorifica momentele drept oportunităţi de cumpărare", a spus Robert Burlan.

• Dragoş Manolescu: "Per total ne aşteptăm ca Bursa de Valori Bucureşti să aibă o evoluţie pozitivă, undeva în jur de plus 5% - plus 15%, la finalul anului"

Dragoş Manolescu, CFA, Director General Adjunct al OTP Asset Management, a subliniat că, istoric, într-un ciclu de scădere a dobânzilor activele sunt reevaluate, ceea ce de obicei aduce un plus pe preţuri.

Directorul OTP Asset Management a afirmat: "În opinia noastră, în absenţa unor evenimente extraordinare, punctul maxim pe inflaţie este în trecut. În scenariul normal, cel cu cea mai mare probabilitate de apariţie, vârful inflaţiei a fost atins. Ne aşteptăm ca inflaţia să fie mai redusă, ceea ce înseamnă că estimările sunt ca toate băncile centrale principale, mai puţin banca centrală a Japoniei, să taie dobânzile anul acesta. Adică ciclul de creştere a dobânzilor s-a încheiat şi urmează ciclul de scădere a dobânzilor".

Dragoş Manolescu a completat: "Istoria ne spune că într-un ciclu de scădere de dobânzi activele sunt reevaluate, care de obicei vine cu un plus pe preţuri (...). Impactul asupra companiilor listate va depinde foarte mult de business-ul fiecăreia şi de modul în care va raporta. Pentru unele evoluţia economică s-ar putea să nu fie favorabilă şi s-ar putea să raporteze mai slab decât în trecut. Iar aici putem să ne uităm la energie. A fost o situaţie excepţională, cu preţuri foarte mari. Dar atât timp cât preţul energiei este mai mic şi se duce în jos este foarte clar că acele companii nu vor mai raporta la fel de bine. Or, în acest caz ar trebui să avem parte de nişte corecţii ale preţurilor".

În ansamblu, echipa de la OTP Asset Management se aşteaptă ca Bursa de Valori Bucureşti să aibă o evoluţie pozitivă, undeva în jur de plus 5% - plus 15% la finalul anului, a punctat Dragoş Manolescu, referindu-se probabil la indicele BET.

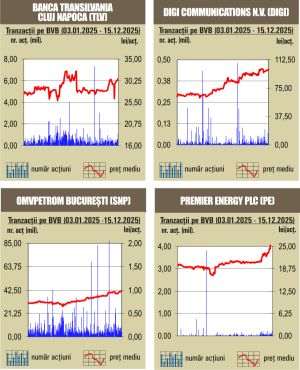

Conform managerului de fond, pe lângă sectoarele pe care echipa sa a mizat anul trecut şi pe care mizează în continunare, OTP Asset Management are în vedere şi acţiunile Digi Communications.

"În 2023 ne-am supraexpus pe sectorul energetic, pentru că diverse companii erau ieftine faţă de media istorică. De asemenea, ne-am supraexpus pe sectorul bancar - datorită dobânzilor mari sectorul bancar este unul din sectoarele câştigătoare. Ne-am mai expus pe sectorul transporturilor maritime - din punct de vedere geostrategic războiul din Ucraina are şi câştigători în România, iar Transport Trade Services este unul dintre ei. Totodată, ne-am supraexpus pe sectorul HoReCa. Acestea sunt sectoarele pe care mizăm în continuare în 2024, dar am redus puţin expunerea pe sectorul energetic. Pentru acest an ni se pare interesant şi sectorul de cablu TV. Este un sector care are active foarte mari, ne place Digi care pare că este singura companie locală ce se poate extinde în Europa şi care are o strategie în privinţa asta. Este subevaluată din punctul de vedere al valorii activelor pe care le deţine şi are un pricing power (n.r. posibilitatea de a transfera creşterile de costuri în preţurile finale) greu de egalat", a spus Dragoş Manolescu.

• Rareş Trif: "Majoritatea indicilor locali şi internaţionali sunt pe maxime şi avem un război lângă noi care nu ştim cum se va termina"

Rareş Trif, Directorul de Investiţii al BT Asset Management, spune că există premise ca principalele acţiuni de la BVB să crească în acest an, dar nu cu amploarea de anul trecut.

Managerul de fond a afirmat: "Anul 2023 a adus un cumul de factori foarte favorabili, destul de greu de replicat cel puţin în viitorul apropiat. Evaluările companiilor erau foarte ieftine, ceea ce s-a combinat cu un flux semnificativ de capital ca urmare a listării Hidroelectrica. În 2024 nu mai avem neapărat aceste elemente, dar cred că putem să vedem în continuare creşteri, cu siguranţă nu la nivelul celor din 2023".

Rareş Trif a adăugat: "Majoritatea estimărilor privind creşterea PIB-ului României sunt undeva către 3%, care ar putea să vină, în principal, din doi piloni. Consumul poate să fie un pilon important. De asemenea, trebuie să ţinem cont de faptul că investiţiile publice finanţate în mare parte prin fonduri din PNRR au avut o contribuţie destul de importantă la creşterea PIB-ului în 2023 şi cred că acelaşi lucru se va întâmpla şi în 2024. Sper asta şi pentru anii următori, deoarece este o oportunitate pe care ţara noastră nu ar trebui să o rateze. În opinia mea, companiile din sectoarele care pot să contribuie la creşterea PIB-ului pot să aibă în performanţe bune în continuare".

Pe de altă parte, managerul de fond atrage atenţia şi asupra provocărilor anului. "Majoritatea indicilor locali şi internaţionali sunt pe maxime şi avem un război lângă noi care nu ştim cum se va termina. De asemenea, inflaţia pare că dă uşoare semne de revenire sau cel puţin nu scade în ritmul pe care l-am văzut în 2023", a spus Rareş Trif.

În opinia sa, printre sectoarele care vor performa anul acesta sunt HoReCa - fast-food, sectorul transporturilor, ce de distribuţie - logistic şi, dacă dobânzile vor scădea în a doua parte a anului, segmentul rezidenţial.

• Răzvan Paşol: "Ne aşteptăm la un an moderat pozitiv la Bursa de Valori Bucureşti"

Razvan Paşol, Directorul General al Patria Asset Management, se aşteptă la un an moderat pozitiv la Bursa de Valori Bucureşti.

"Vedem creştere economică şi îndrăznim să sperăm la o scădere graduală a dobânzilor chiar dacă într-un ritm mai redus decât ne-am fi aşteptat. Prin urmare sunt perspective să vedem creşteri de preţuri la bursă, dar în niciun caz la fel de mari ca în 2023, care a fost un an de excepţie. Trebuie să ţinem cont şi de faptul că, la începutul lui 2023, s-a plecat şi de la o bază redusă", a spus Răzvan Paşol.

Directorul Patria Asset Management a amintit că anul acesta vor fi alegeri în ţara noastră astfel încât, foarte probabil, vom vedea o oarecare linişte din punct de vedere fiscal. "Perspectivele sunt relativ bune pentru 2024, dar rămâne de văzut ce va fi în 2025", a afirmat Răzvan Paşol.

• Adrian Dudu: "Este posibil să vedem oscilaţii mai puternice ale pieţei de acţiuni"

Adrian Dudu, Directorul de Investiţii al Certinvest, este de părere că anul acesta pieţele financiare pot avea o volatilitate mai mare.

"Mă aştept la acest lucru având în vedere trendul puternic al pieţei acţiunilor începând cu octombrie 2022. Având în vedere că, în general, un astfel de trend durează un an şi jumătate - maximum doi, este posibil să vedem oscilaţii mai puternice ale pieţei de acţiuni. De asemenea, cred că pentru dobânzi s-ar putea să vedem o reluare a creşterilor. Inflaţia s-a oprit din scădere şi este posibil să se consolideze la aceste niveluri. În plan extern vedem că inflaţia dă semne că ar putea să fi înregistrat minime, ceea ce ar fi natural având în vedere accelerarea indicatorilor macroeconomici începând cu 2023. În general, o accelerare pe termen mai scurt a economiei rezultă în rate ale inflaţiei în creştere. Nu vom vedea inflaţia scăzând în continuare atât timp cât indicatorii macroeconomici înregistrează oarecum o accelerare", a spus directorul de la Certinvest.

1. fără titlu

(mesaj trimis de anonim în data de 14.03.2024, 07:43)

Concluzia, toti se asteapta la cresteri, depinde doar cu cat.

1.1. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 14.03.2024, 08:38)

Concluzia, administratorii de fonduri asta trebuiau sa o zica. Insa: Hidro - rezultatele pe 2024 semnificativ sub 2023, bancile - performantele vor fi sub 2023, tts - performantele vor fi sub 2023, snn, sng, conpet - performantele sub 2023, BVB - sediu nou super scump nejustificat si sop ratat, deci si asta o ia la vale. Tts - daca se inchide razboiul sa dus dracului. Deci tot BET-ul va suferi. Unicele 2 surse de cresteri: Pilonul 2 sa cumpere agresiv constant sa ridice cotatiile, si market-makerul sa le tina sus. In rest, prostia de program SOP distorsionat a distrus mult din segmentul retail - nu este sop ce se practica la bvb, dar furt. Au tot promovat h20 ca detinere pe termen lung si nu se mai tranzactioneaza. Statul va continua fidelis in euro - atac direct asupra bursei. Contrapartea centrala nu va veni in 2024. Rasdacele din it se bazeaza pe fonduri europene si contracte cu statul pkus se "extind" in afara - la noroc acolo... depozitarul central a marit contributiile brokerilor - toate diferentele vor fi transferate clientilor. ASF e oarba la tepe gen THR Marea Neagra, Compa - retailul va pleca. Unii brokeri ofera tranzactiomarea pe piete sua - deci rerailul o sa fuga de la bvb.

1.2. fără titlu (răspuns la opinia nr. 1.1)

(mesaj trimis de anonim în data de 14.03.2024, 11:00)

corect.

1.3. fără titlu (răspuns la opinia nr. 1.1)

(mesaj trimis de anonim în data de 14.03.2024, 14:27)

Unde sa plece? e de 2 ori mai scumpa piata in vest(p/e)

1.4. avem si noi supraevaluatele noastre. (răspuns la opinia nr. 1.3)

(mesaj trimis de anonim în data de 14.03.2024, 15:36)

lasa ca nici TRP nu e ieftina.

1.5. fără titlu (răspuns la opinia nr. 1.1)

(mesaj trimis de Adi valcea în data de 14.03.2024, 16:15)

Dar cine a zis ca se incheie? Mai izbucnesc cateva

1.6. fără titlu (răspuns la opinia nr. 1.4)

(mesaj trimis de anonim în data de 14.03.2024, 21:04)

nici M

2. fără titlu

(mesaj trimis de anonim în data de 14.03.2024, 21:20)

Eu zic că.i bine sa vedem ceva mai departe de 2024 care pleacă de la o bază destul ridicata data de 2023! Sa nu uitam și faptul că '23 a plecat de la o bază avantajata de un '22 ceva mai slab! Așa că, calculele ar fi bine sa le facem pe cel puțin 4-5 ani!