MASA ROTUNDĂ "BURSA" - ECOURI ÎN SUA / CORESPONDENŢĂ DE LA NEW YORK CBM Group: Piaţa românească de capital se îndreaptă în direcţia bună, dar lent

ANDRE CAPPON

Ziarul BURSA #Piaţa de Capital / 23 septembrie 2013

• Observaţii şi paşi de acţiune recomandaţi

Andre Cappon, Preşedintele Grupului CBM, Inc. New York, a urmărit lucrările din cadrul evenimentului "Strategia de relansare a pieţei de capital", organizat de ziarul BURSA pe 12 septembrie, şi ne-a transmis câteva comentarii.

CBM Group, Inc. este o firmă de consultanţă din New York (www.thecbmgroup.com) specializată în servicii financiare. În cei 21 de ani de la înfiinţare, compania a consiliat aproximativ 25 de burse, case de compensare, depozitari şi alte instituţii de "infrastructură de piaţă", precum şi numeroşi broker-dealeri, bănci şi administratori de fonduri.

Grupul CBM are operaţiuni în cele două Americi, Europa şi Asia şi are experienţă atât în pieţele emergente, cât şi în cele dezvoltate. În special, a lucrat în Brazilia din 1980 şi în Filipine din 2008: ambele sunt pieţe emergente care au făcut progrese enorme de-a lungul timpului şi ar putea sugera lecţii utile României.

Piaţa de capital românească este încă în categoria "piaţă de frontieră" şi paşi decisivi sunt necesari pentru a creşte încrederea investitorilor, a atrage mai mulţi investitori şi a stimula lichiditatea. Există o mulţime de lucruri de făcut, dar priorităţile şi direcţia generală sunt clare. România poate învăţa din experienţa altor pieţe emergente şi să-şi accelereze evoluţia sa.

• Observaţii generale: Unde se află România în evoluţia generală a pieţelor de capital?

Din perspectiva noastră, sistemele financiare urmează un ciclu de viaţă sau evoluţie caracteristică: pe măsură ce economia ţării creşte, din punct de vedere al PIB-ului pe cap de locuitor, creşte şi mărimea şi complexitatea sistemului financiar.

În ţările sărace, de exemplu, cele în situaţie post-conflict sau post-comuniste, sistemul financiar este rudimentar. De obicei, apare inflaţie şi devalorizare a monedei şi, drept urmare, oamenii îşi păstrează economiile în active cu valoare intrinsecă (ex: aur, terenuri, case) şi în valută. Creditul şi investiţiile sunt, în general, dificile şi limitate pe termen foarte scurt.

Pe măsură ce ţările se stabilizează financiar şi cresc, băncile devin instituţiile financiare cheie. Oamenii au tendinţa să-şi păstreze majoritatea economiilor lor sub formă de depozite bancare. Băncile folosesc depozitele ca să acorde credite şi să facă investiţii. Orizontul de timp pentru economii şi investiţii devine ceva mai lung.

În cele din urmă, pe măsură ce economia unei ţări devine stabilă, apar pieţele de capital.

Deponenţii devin investitori şi sunt dispuşi să-şi imobilizeze banii pe perioade mai mari de timp şi să-şi asume riscuri mai mari în speranţa unei recompense corespunzătoare. Apariţia fondurilor mutuale şi a fondurilor de pensii este de obicei un factor determinant în creşterea pieţelor de capital.

Este interesant să vedem poziţia României în acest model de evoluţie a pieţei.

Pentru a face asta, analizăm patrimoniul financiar al gospodăriilor, deoarece, până la urmă, familiile sunt deţinătoarele finale ale averilor.

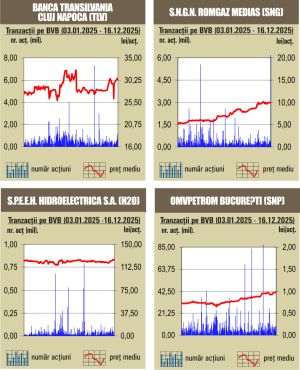

Graficele arată patrimoniul financiar al gospodăriilor (Investable Household Financial Assets) ca procent din PIB şi per capita pentru mai multe economii dezvoltate şi emergente comparativ cu PIB per capita pentru aceleaşi state.

În mod clar, România este în stagiile preliminare ale evoluţiei pieţei, într-un grup care include alte câteva economii post-comuniste, cum ar fi Polonia (care este mai avansată).

O perspectivă istorică arată, de asemenea, că România evoluează în direcţia cea bună, cu un potenţial major de creştere.

Analiza istorică arată că ţările precum SUA, Marea Britanie, Canada sunt foarte avansate, cu active disponibile egale cu de 2,6-2,75 ori PIB-ul lor. Acest lucru se datorează în primul rând fondurilor de pensii.

Ţări cum ar fi Germania, Italia, Franţa şi Spania se află la un nivel de 1,3-1,8 ori PIB-ul. Aceste ţări au fonduri de pensii limitate şi se bazează în principal pe sistemul de "asigurări sociale" de stat.

Economiile emergente ca Brazilia sau Polonia sunt caracterizate prin coeficienţi "patrimoniul familiilor/PIB" mai mici (deoarece au început acumularea de fonduri de pensii şi fonduri mutuale mult mai recent).

Traiectoria României este similară cu cea din alte pieţe emergente, dar cu un raport foarte mic dintre patrimoniul familiilor/PIB.

Pe de altă parte, vestea bună este că România şi-a început deja "evoluţia ca piaţă", de exemplu prin introducerea de fonduri de pensii, printre alte măsuri. Ţara se îndreaptă în direcţia cea bună, dar lent.

Un motiv posibil: sistemul financiar al României are în continuare băncile în centrul lui, fiind dominat de opt-nouă bănci mari, cea mai mare parte din ele controlate de capital străin. De obicei, băncile preferă să nu încurajeze pieţele de capital, deoarece obţin un profit mai mare de pe urma diferenţei de dobândă dintre depozite şi credite, mai mari decât veniturile pe care le-ar putea obţine de pe pieţele de capital.

Cum ar putea România determina dezvoltarea pieţelor de capital?

Temele discutate la conferinţă oferă un cadru adecvat de subiecte:

1. Atragerea economiilor pe pieţele de capital

2. Extinderea accesului la pieţe

3. Listarea companiilor de stat

4. Practici recomandate pentru intermediari

5. Creşterea lichidităţii pieţei

• Atragerea economiilor pe pieţele de capital

Pentru pieţele de capital, principalul concurent este reprezentat de depozitele bancare. Începând din 2010, pe baza datelor Băncii Naţionale, patrimoniul familiilor româneşti era repartizat după cum urmează: aproximativ două treimi în depozite bancare şi cash, faţă de o treime în acţiuni, fonduri mutuale, asigurări de viaţă şi fonduri de pensii.

Concurenţa între pieţele de capital şi depozite bancare este în mare măsură determinată de percepţia riscului şi de randamentele relative.

Investitorii români în acţiuni, care au trecut prin experienţa pieţelor favorabile în 2005-2006, mulţi dintre ei pentru prima dată în viaţa lor, au fost serios loviţi de crahul din 2008. Amintirea pieţei "bear market" (n.r. în scădere) este încă pregnantă în mintea lor. Cu toate acestea, cu ratele dobânzii la un nivel foarte scăzut şi cu pieţele în creştere în ţările dezvoltate, perspectivele pentru piaţa de capital românească pot fi încurajatoare în momentul de faţă.

În afară de factorii de piaţă, pe care, în general, nu-i putem controla, ce se poate face pentru a atrage un volum mai mare al economiilor pe piaţa de capital?

• "Construirea încrederii" este esenţială

A investi în pieţele de capital înseamnă să-ţi imobilizezi banii pe o perioadă mare de timp, pentru un randament necunoscut şi fără nicio garanţie.

Pentru a face acest lucru, investitorul trebuie să aibă încredere în piaţă: intermediari (administratorii de active, brokeri, bursa), în produsele de investiţii şi în autorităţile de reglementare (ca "poliţişti", pentru întregul proces).

Încrederea într-o piaţă se construieşte în timp şi poate fi uşor distrusă ca urmare a cazurilor de tranzacţii ilegale ale celor cu informaţii privilegiate, manipulare a pieţei, fraudă etc. România a avut şi ea evenimente de acest gen (de exemplu, cazul Sima în 2012).

Singura modalitate de a construi încrederea în piaţă este de a avea o autoritate de reglementare fermă şi de a întări puterea instituţiilor pieţei, în special a bursei.

Brazilia, care a avut o evoluţie remarcabilă din acest punct de vedere, începând din anii 1980, oferă lecţii excelente în această privinţă.

În anii 1980 şi 1990, Brazilia a fost o piaţă "cu un coeficient redus de încredere", cu multe cazuri de manipulare a pieţei, fraudă, spălare de bani, tranzacţii pe bază de informaţii privilegiate, falimente etc. Astăzi, piaţa de capital braziliană este egală cu orice bursă din ţările civilizate din punct de vedere al fiabilităţii şi al gradului de sofisticare. Ţara a depus eforturi în mod constant în acest scop de-a lungul a multor ani.

Autoritatea de Reglementare braziliană, Commissao de Valores Mobiliarios (CMV), a devenit progresiv tot mai profesionistă şi mai puternică. Aceasta a instituit măsuri care sunt destul de rar întâlnite: de exemplu, în Brazilia, Casa de compensare a Bursei (şi prin intermediul ei, autoritatea de reglementare) este în permanenţă informată cine este beneficiarul final al oricărei tranzacţii comerciale. Acest lucru permite casei de compensare să detecteze şi să prevină încercările de manipulare a pieţei.

Dacă nu respectă politica de management a riscului în instituţia lor, directorii executivi din Brazilia sunt personal răspunzători pentru pierderile suportate de instituţiile lor. În mai multe ocazii, directorii executivi care au fost găsiţi vinovaţi de fraudă sau de falsificarea registrelor contabile au mers la închisoare.

Bursele braziliene au adoptat politici de gestionare a riscului extrem de conservatoare.

De exemplu, în pieţele de instrumente derivate braziliene, tranzacţiile over-the-counter au început să fie raportate caselor de compensare de la începutul anilor 1990. Bursa braziliană de derivate BM&F solicită traderilor să depună marjele pe bază brută în loc de cea netă.

Cam prin anul 2000, Bursa de Valori braziliană BOVESPA a introdus un concept revoluţionar: companiilor care au ales să urmeze un cod de guvernanţă corporativă sever li s-a acordat o "etichetă" specială, devenind parte din aşa-numitul "Novo Mercado". Drept urmare, aceste companii s-au bucurat de încrederea investitorilor. Acest lucru a atras mulţi investitori străini şi, un deceniu mai târziu, acţiunile de pe "Novo Mercado" au depăşit indicele BOVESPA cu 60%.

Tot în acest registru, Philippine Stock Exchange este în prezent pe urmele Braziliei şi dezvoltă o categorie de "acţiuni de elită" ("Maharlika Board") similară cu "Novo Mercado".

• O industrie de administrare a fondurilor (asset managers) fiabilă şi o distribuţie puternică sunt esenţiale

Investitorii au nevoie de diversificare adecvată, management profesionist şi costuri de tranzacţionare rezonabile. Administratorii de active oferă aceste beneficii. Ei trebuie să fie fiabili, responsabili şi transparenţi.

Produsele de investiţii - fie că sunt acţiuni, obligaţiuni, fonduri mutuale, planuri de pensii - au nevoie de răspândire. Distribuţia, în special către investitorii de retail, necesită consultanţi financiari de încredere, fiabili, cu instruire corespunzătoare care pot educa investitorii şi să-i convingă să investească pe termen lung.

• Extinderea accesului la pieţe

Extinderea accesului la pieţe, în opinia noastră, depinde în primul rând de construirea pieţei pentru investitorii de retail şi de atragerea investitorilor străini.

Din nou, exemplul brazilian este important: în anii 1980, Brazilia avea câteva zeci de mii de investitori individuali; în 2010, Brazilia a ajuns la 500.000 de investitori direcţi şi mult mai mulţi investitori în fonduri mutuale, pensii şi produse de asigurare.

Acest rezultat s-a datorat în mare parte performanţei puternice a pieţei - o piaţă în creştere din 2002 până în 2010, dar bursa a jucat, de asemenea, un rol cheie. BOVESPA (bursa de valori) a realizat o campanie susţinută de marketing, care a inclus crearea şi susţinerea unei mass-media financiare, trimiterea de "autobuze de campanie" în ţară pentru a desfăşura seminarii de investiţii, crearea de cluburi de investiţii şi convingerea sindicatelor să investească pe bursă.

Atragerea investitorilor străini este, de asemenea, un aspect major al extinderii pieţei. În acest sens, Brazilia din nou ne oferă un exemplu strălucit: în ultimii doisprezece ani, Bursa braziliană a întreţinut un program de informare şi educare a investitorilor străini, numit BEST BRAZIL. Programul include un road show periodic, desfăşurat în New York, Londra, Hong Kong şi care implică Bursa braziliană, casa de compensare, depozitarul, autorităţile de reglementare, Banca Centrală şi anumite companii.

Bursa de Valori din Filipine organizează şi ea un eveniment numit Ziua Filipinelor în marile centre financiare din întreaga lume.

• Listarea companiilor de stat

Listările de emitenţi noi, în special prin privatizarea societăţilor de stat, sunt o modalitate cu o eficienţă dovedită în stimularea pieţei de valori.

În Regatul Unit la mijlocul anilor 1980, privatizarea British Telecom a fost motorul capitalismului "pentru mase" şi a creat un val de interes pentru acţiuni. Nimic nu e mai eficient când e vorba de a crea încredere în bursă, decât o generaţie de investitori care şi-a asumat riscul şi a făcut bani!

Privatizările companiilor de stat sunt, de asemenea, o modalitate bună de a atrage investitori străini: aceştia investesc de obicei în companii solide de încredere, de pe pieţele emergente, cum ar fi companii de electricitate, telecomunicaţii, infrastructură.

• Bunele practici pentru intermediari

Intermediarii - broker-dealeri, administratorii de active, băncile - sunt verigi esenţiale în lanţul valoric al pieţelor de capital.

Efortul de a asigura că intermediarii sunt profesionişti şi de încredere este o prioritate majoră pentru pieţe. Aceasta este o responsabilitate comună a autorităţilor de reglementare şi a bursei.

De exemplu, bursa poate (şi face deja):

- Să definească criterii de acceptare a membrilor - cerinţele de capital şi realizare profesională - pentru a se asigura că membrii bursei sunt jucători de încredere;

- Să desfăşoare o supraveghere continuă a membrilor - pentru a detecta posibile abuzuri sau situaţii de risc;

- Să desfăşoare o supraveghere a tranzacţionării - pentru a detecta anomalii în procesul de tranzacţionare.

Acestea sunt activităţi de rutină pe burse.

Bursa trebuie să fie împuternicită să pună în aplicare regulile şi regulamentele prin măsuri disciplinare serioase, bine mediatizate.

De exemplu, bursa poate şi ar trebui să suspende sau să excludă membrii care încalcă regulile Bursei şi politicile acceptate ale acesteia. Bursa ar trebui să arate clar că este gata să sprijine sistemul judiciar, în cazul în care este necesară o acţiune mai severă.

• Îmbunătăţirea lichidităţii pieţei

Lichiditatea pieţei depinde, în primul rând, de numărul de investitori şi traderi şi de diversitatea lor de opinii cu privire la piaţă. Prin urmare, pe măsură ce piaţa atrage mai mulţi participanţi - investitorii de retail, investitorii străini şi aşa mai departe, poate fi de aşteptat ca lichiditatea acesteia să crească.

Există o serie de mecanisme sau practici care pot fi utilizate pentru a îmbunătăţi şi mai mult lichiditatea pieţei. Acestea privesc de obicei stimularea arbitrajului, introducerea market-making-ului şi permiterea traderilor să exprime opinii mai variate şi extreme cu privire la piaţă.

În prima categorie, un asemenea mecanism ar putea include produse cum ar fi derivatele şi fonduri tranzacţionate la bursă (ETF-uri) care sprijină în mod natural activităţile de arbitraj, precum arbitrajul între numerar şi futures, tradingul automat computerizat şi crearea şi răscumpărarea ETF-urilor.

Multe burse au market-makeri, a căror sarcină este să furnizeze lichiditate constantă pe contractele de derivate sau acţiuni. Market-makerii sunt de obicei recompensaţi prin reducerea comisioanelor percepute de bursă sau prin plăţi directe din partea emitenţilor.

Din ultima categorie, un asemenea mecanism ar putea fi acordarea şi luarea de împrumuturi de acţiuni, împrumuturi în marjă, short-selling. Astfel de tehnici permit comercianţilor să utilizeze "leverage" (levier) şi să exprime "convingeri puternice".

Judicios utilizate, mecanismele prezentate mai sus se pot dovedi eficiente în creşterea lichidităţii naturale.

1. Avem de toate

(mesaj trimis de anonim în data de 23.09.2013, 10:52)

Increderea intr-o piata poate fi usor distrusa ca urmare a cazurilor de tranzactii ilegale ale celor cu informatii privilegiate,manipularii pietei,fraude, etc.

Noi avem de toate.......