Aquila Part Prod Com SA, al doilea mare jucător din sectorul de distribuţie FMCG din România după cifra de afaceri, listat la bursă în noiembrie 2021, a încheiat primele nouă luni ale anului cu o cifră de afaceri de 1,75 miliarde de lei, în creştere cu 14% faţă de anul trecut, reuşind astfel să realizeze deja 72% din cifra de afaceri totală bugetată pentru 2023, potrivit unui raport elaborat de Departamentul de Analiză al TradeVille.

Creşterea a fost susţinută de canalele de distribuţie (+15%) şi logistică (+12%), alimentată de majorări de două cifre pe toate canalele de distribuţie. Profitul net a crescut cu 9%, reuşind să acopere 91% din valoarea bugetată pentru întregul an.

Aquila îşi împarte activitatea în trei segmente de business: distribuţie, logistică şi transport internaţional, dintre care cea mai importantă este activitatea de distribuţie, cu o pondere de aproape 94% din cifra de afaceri. Pe lângă activităţile principale, Aquila este implicată în închirierea şi subînchirierea de proprietăţi imobiliare. Aquila distribuie produse de larg consum în peste 67.000 de puncte de desfacere prin canalele de comerţ în care activează, acoperind peste 90% din piaţa de retail din România şi aproximativ 70% din piaţa bunurilor de larg consum din Republica Moldova.

Aquila a fost înfiinţată în 1994 şi are sediul central în Ploieşti. Vasile Constantin-Cătălin, actualul director general, şi Dociu Alin-Adrian, director general adjunct, sunt fondatorii companiei şi, totodată, cei mai mari acţionari, împreună controlând peste 66% din totalul acţiunilor companiei. Investitorii instituţionali, care includ fondurile de pensii NN Group şi Allianz, deţin o cotă cumulată de 15%.

• KeysFin: Aquila - cel mai profitabil jucător din industria distribuitorilor FMCG, în 2022

Potrivit datelor KeysFin, cei mai importanţi zece jucători din industria distribuitorilor FMCG au obţinut un profit cumulat de 406 milioane de lei, reprezentând 46% din totalul pieţei în 2022, şi au generat aproape 52% din cifra de afaceri totală. Cel mai mare distribuitor FMCG local este Interbrands Orbico (fost Interbrands Marketing & Distribution), cu o cifră de afaceri de 5,2 miliarde de lei în 2022 (20,2% din totalul pieţei). Aquila Part Prod Com a ocupat locul al doilea, după cifra de afaceri, cu venituri de 2,1 miliarde de lei, dar a rămas cel mai profitabil jucător din industrie, cu un profit net de 78 de milioane de lei în 2022, reprezentând 8,8% din profitul industriei. Compania este, totodată, cel mai mare angajator dintre distribuitorii FMCG în 2022, cu 2.590 de salariaţi (reprezentând 12,4% din totalul pieţei).

• Cifră de afaceri de 1,75 miliarde de lei pentru Aquila, în primele nouă luni din 2023

Aquila a încheiat primele nouă luni din 2023 cu o cifră de afaceri de 1,75 miliarde de lei, în creştere cu aproape 14% faţă de perioada similară a anului precedent, reuşind să realizeze deja 72% din cifra de afaceri bugetată pentru întregul an 2023. Compania a înregistrat o creştere de 15% pe segmentul de distribuţie, până la 1,64 miliarde de lei, şi de 12% pe segmentul de logistică, ajungând la 63,8 milioane de lei. Creşterea din segmentul de distribuţie se datorează dezvoltării organice, susţinută de creşteri de 27% în canalul tradiţional, de 16% în cel de benzinării şi 15% în canalul HoReCa.

Vânzările brandurilor proprii, care includ în prezent 86 de articole, au depăşit 64 milioane de lei. Brandul Gradena, pentru care compania a lansat recent o campanie de promovare, a înregistrat o creştere de peste 58% a vânzărilor în primele nouă luni din 2023.

Cifra de afaceri din segmentul de transport a suferit, însă, o scădere de 5%, ajungând la 48,8 milioane de lei, în timp ce veniturile din chirii au fost de asemenea în scădere cu peste 8% în primele nouă luni ale anului, ajungând la 2,7 milioane de lei.

În ceea ce priveşte partea de cheltuieli de exploatare, acestea au înregistrat o creştere mai lentă decât veniturile, de 10%, dintre care, categoriile care au marcat creşteri semnificative au fost pierderile de credit aşteptate, care au crescut de peste trei ori, şi cheltuielile cu beneficiile angajaţilor, care au depăşit cu 14% nivelul înregistrat anul trecut. Prin urmare, profitul din exploatare a ajuns la 79,6 milioane de lei, în creştere cu aproape 13% faţă de anul anterior, iar EBITDA a marcat o creştere de 5%, până la 116 milioane de lei.

Veniturile din dobânzi s-au dublat în această perioadă, în timp ce cheltuielile financiare au crescut de 1,8 ori, fapt care a condus la un profit financiar de 70,2 milioane de lei, în creştere cu 9% comparativ cu primele nouă luni din 2022, notează TradeVille.

Profitul net al companiei a ajuns la 70 de milioane de lei, depăşind cu 9% nivelul înregistrat în perioada similară a anului precedent, ceea ce a rezultat într-un profit net pe acţiune de 0,059 lei. Astfel, în primele nouă luni, Aquila a reuşit să genereze aproape 91% din profitul net bugetat pentru întregul an 2023.

"Rezultatele înregistrate vin în întâmpinarea aşteptărilor investitorilor şi vom depăşi bugetul anunţat în aprilie. Veniturile au un trend, în general, crescător în trimestrul al patrulea al anului ca urmare a cererii pentru bunuri de consum în sezonul sărbătorilor de iarnă şi ne concentrăm pentru a îndeplini viziunea Aquila de a avea cel puţin un produs distribuit în fiecare casă", a declarat Cătălin Vasile, CEO-ul companiei, adăugând: "Ne menţinem obiectivele privind dezvoltarea organică, creştere prin achiziţii şi optimizarea operaţiunilor, inclusiv prin semnarea promisiunii de vânzare-cumpărare pentru prima achiziţie planificată, anunţată recent".

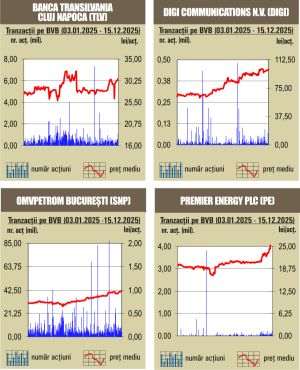

• Acţiunea Aquila - a treia cea mai performantă din indicele BET, în 2023

Aquila este a treia cea mai performantă acţiune din indicele BET în 2023, după TTS şi BVB, înregistrând o creştere de 63%, având, în prezent, o capitalizare de piaţă de 1,08 milioane de lei. Preţul acţiunii a reuşit să se menţină peste media mobilă simplă de 200 de zile, din februarie şi până în prezent, înregistrând un maxim în 17 octombrie, de 0,948 lei. Cu toate acestea, după ce a atins maximul istoric, preţul s-a aflat într-o pantă descendentă, fiind în prezent în scădere cu 5% de la acel moment.

Prin comparaţie cu indicele BET, din care fac parte, acţiunile Aquila au fost de 2,6 ori mai performante în 2023, înregistrând o creştere consistentă a volumului zilnic de tranzacţionare (48,9 milioane de lei de la începutul anului).

• Oportunităţi şi riscuri ale investiţiei în Aquila

Oportunităţi

- Primul M&A de la listare: Aquila a anunţat semnarea unei promisiuni de vânzare-cumpărare pentru prima achiziţie planificată de la listarea să pe bursă în 2021. Romtec Europa SRL, compania care urmează să fie achiziţionată în proporţie de 100% de către Aquila, este o firmă cu experienţă de 30 de ani în producţia de lichide şi aerosoli pentru întreţinerea autoturismelor, având un portofoliu cu peste 20 de branduri şi o unitate de producţie în Iaşi. Valoarea totală a tranzacţiei este de 3,2 milioane de euro, din care se vor scădea datoriile existente la data semnării contractului.

- Vizibilitate branduri proprii: Aquila a lansat recent o campanie de promovare TV şi online pentru cel mai cunoscut brand al companiei, Gradena, care cuprinde sortimente variate de legume şi fructe congelate. Totodată, Aquila a participat recent la evenimentul FoodService & Hospitality Expo, unde a oferit posibilitatea celor interesaţi să deguste cele trei branduri proprii alături de Elena Matei, finalista emisiunii Chefi la Cuţite.

- Sustenabilitate: Compania a implementat un program de prevenire şi reducere a deşeurilor, în 2022, numărul de roll-containere folosite în livrările către partenerii din staţiile de alimentare cu carburant ridicându-se la 8.000 (+60% faţă de 2021), fapt care a dus la o reducere semnificativă a numărului de paleţi utilizaţi (-99%). Pe lângă acestea, Aquila a implementat un model logistic sustenabil în parteneriat cu CHEP, trecând la paleţi reutilizabili.

- Preţ ţintă: BRK şi-a reiterat preţul ţintă pentru Aquila la 1,052 lei/acţiune, cu un potenţial de creştere de 12,2% în următoarele 12 luni, faţă de preţul de închidere din data de 11 octombrie 2023, în timp ce BT Capital Partners şi-a revizuit în sus preţul ţintă, la 0,912 lei, iar Raiffaisen i-a atribuit un preţ ţintă de 0,9 lei în recentul său raport de iniţiere. Totodată, simplywall.st estimează că acţiunile Aquila se tranzacţionează cu 17,3% sub valoarea lor justă.

- Evaluarea companiei: Luând în considerare multiplul P/E, de 11,5x, acţiunile Aquila se tranzacţionează cu un premium peste media competitorilor săi direcţi de 10,3x, potrivit simplywall.st, însă sunt în linie cu media industriei europene de logistică. BRK evaluează compania chiar mai sus, la un multiplu P/E de 12,93x.

Riscuri

- Situaţia macroeconomică: Rezultatele Grupului pot fi afectate direct de condiţiile economice, în special de nivelul de ocupare a forţei de muncă, inflaţia, veniturile disponibile, nivelul consumului, încrederea consumatorilor şi de disponibilitatea acestora de a cheltui în pieţele în care compania operează. Compania se confruntă cu o tendinţă de scădere a volumelor şi o tendinţă de diminuare a coşului de cumpărături, în special în cazul produselor non-alimentare.

- O industrie cu o competitivitate ridicată: Aquila operează într-o piaţă competitivă şi, potrivit estimărilor, competiţia se va intensifica în următorii ani. Grupul ar putea pierde cotă de piaţă, în cazul în care concurenţii săi direcţi ar putea avea planuri de extindere mai agresive sau mai eficiente, respectiv în cazul în care apar noi jucători importanţi în piaţă.

Sursele menţionate de al TradeVille în acest raport sunt: raport companie, BVB, simplywall.st, KeysFin, TradingView, BRK, Raiffeisen Research, BT Capital Partners.

------------------------------------------

Investiţia în instrumente financiare presupune riscuri specifice; performanţele anterioare nu sunt un indicator fiabil al rezultatelor viitoare. Costurile de achiziţie şi fluctuaţiile valutei pot influenţa randamentul investiţiei. Cotaţiile afişate sunt cele de la sfârşitul zilei precedente de tranzacţionare.Lista potentialelor conflicte de interese, research-uri din ultimele 12 luni. Nu există instrument financiar fără risc.