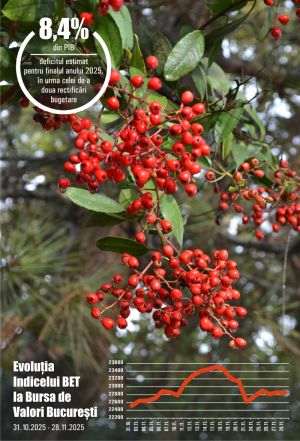

Tendinţa ascendentă demarată de indicii Bursei de Valori Bucureşti (BVB) în prima parte a anului 2020 după căderea severă provocată de şocul Covid-19 a continuat în 2021, an în care, într-un climat internaţional favorabil activelor de risc, toate coşurile de acţiuni ale pieţei noastre de capital au avut evoluţii spectaculoase.

Indicele BET, ce reuneşte cele mai lichide nouăsprezece acţiuni de la BVB, a depăşit pentru prima dată în istorie pragurile de 12.000 şi 13.000 de puncte, încheind anul cu un avans de de 33,2%, în timp ce cu tot cu dividende, indicele a avut un randament de 40%.

Dragoş Mesaroş, director de tranzacţionare al casei de brokeraj Goldring, ne-a spus: "Anul 2021 a fost unul dintre cei mai buni din ultimul deceniu, la bursă".

Afirmaţia brokerului vine în condiţiile în care, în ultimii zece ani, doar în 2019 indicii de la BVB au avut evoluţii peste cele de anul trecut. În schimb, din punctul de vedere al listărilor, 2021 a fost probabil cel mai bun an din istoria bursei noastre.

• 2021 - poziţionat perfect pentru pieţele de acţiuni

În Statele Unite şi Europa, indicii au avut creşteri pe linie, Standard & Poor's 500 şi Stoxx 600 încheind anul cu aprecieri de 27,9%, respectiv 22,2%. În esenţă, evoluţia acţiunilor a fost ancorată în elementele care dau direcţia preţurilor pe termen lung - perspectivele economiilor, profiturile corporaţiilor şi politica monetară a băncilor centrale. Or, 2021 a fost poziţionat perfect pentru performanţa pieţelor de acţiuni. După reculul puternic din anul anterior, cauzat de măsurile impuse de autorităţile de pe tot globul pentru limitarea răspândirii pandemiei COVID-19, odată cu apariţia vaccinului şi ridicarea treptată a restricţiilor, economiile s-au instalat pe un trend viguros de creştere, cu perspective de a obţine performanţe nemaiatinse de zeci de an. Dinamica economică s-a reflectat în profiturile corporaţiilor care, pe parcursul anului au raportat rezultate financiare preponderent peste estimări, iar Rezerva Federală şi Banca Central Europeană au ţinut dobânzile la zero şi au continuat programele de relaxare cantitativă.

În acest context favorabil internaţional, alături de factori din plan intern precum dividendele acordate de companii, prezenţa fondurilor Pilon II care asigură o cerere constantă pentru acţiuni şi free-float-ul relativ redus al multor companii importante de la BVB, indicele BET-BK, reperul de randament al fondurilor de investiţii în acţiuni, a avut un avans de 34,67%, anul trecut, în timp ce pentru indicele extins BET-XT cu tot cu dividende, randamentul a fost de 37,08%.

Marcel Murgoci, director de operaţiuni în cadrul Estinvest, spune: "În opinia mea, a fost o evoluţie oarecum firească, ţinând cont de situaţiile financiare publicate de către emitenţi. Spre sfârşitul anului au apărut o serie de temeri legate de întreruperile din lanţurile de aprovizionare cu materii prime, alături de creşterile puternice ale preţului energiei, elemente care deja afectează şi vor afecta companiile. În esenţă, piaţa a fost condusă în continuare de evoluţia şi efectele pandemiei, fapt ce a influenţat pozitiv sau negativ preţurile acţiunilor, în funcţie de situaţie".

Unul dintre efectele măsurilor luate de către autorităţi pentru limitarea răspândirii pandemiei este inflaţia, ce a început să-şi arate colţii în a doua parte a anului şi care deja a început să forţeze băncile centrale să crească ratele dobânzii de politcă monetară.

În Statele Unite, rata anuală a inflaţiei (măsurată prin Indicele Preţurilor de Consum) s-a situat la 6,8%, în noiembrie, cea mai mare din 1982 încoace, în timp ce în zona euro inflaţia a fost de 4,9%, cel mai ridicat nivel din 1991. La noi, inflaţia s-a situat la 7,8%, în noiembrie, urmând să atingă un vârf de 8,6% în trimestrul al doilea al anului viitor conform proiecţiilor BNR, cu mult peste ţinta băncii centrale, de 2,5%.

• Acţiunile TeraPlast au bifat cea mai bună evoluţie din principalul indice al pieţei noastre, pentru al doilea an la rând

Concentrat masiv în jurul companiilor financiar-bancare şi energetice, acţiunile din componenţa indicelui BET au avut în proporţie de 80% randamente totale pozitive, dar cu diferenţe notabile de performanţă.

Pentru al doilea an la rând, titlurile TeraPlast (TRP) au bifat cea mai bună evoluţie din principalul indice al pieţei noastre, acţiunile producătorului de materiale de construcţii având un randament total de 217,92%. Performanţa a fost datorată rezultatelor financiare excelente, cele mai bune din istoria companiei, a vânzărilor/achiziţiilor de linii de business şi a politicii TeraPlast de răsplătire a acţionarilor prin alocare de titluri gratiute şi dividende - îndeosebi de distribuţia de dividende de 226 milioane de lei, bani proveniţi din vânzarea diviziei Steel. Evoluţia a făcut ca producătorul de materiale de construcţii să fie inclus în indicii de pieţe emergente ai FTSE Russell, astfel încât în prezent se află pe radarele unor investitori internaţionali de calibru.

Prestatorul privat de servicii medicale MedLife (M) traversează cea mai bună perioadă de la listarea la BVB din urmă cu cinci ani, fapt ce s-a reflectat într-o ascensiune parabolică de 113,39% pentru preţul acţiunilor în 2021, performanţă apărută în primul rând pe fondul rezultatelor financiare foarte bune raportate de grup. MedLife se bazează pe o strategie de dezvoltare continuă, inclusiv în mediul post-pandemic, poate creşte preţurile fără să afecteze cererea şi practică o politică de achiziţii de succes. Compania este printre favoritele fondurilor de pensii, ce au ajuns să deţină circa o treime din acţiunile prestatorului de servicii medicale.

• Performanţă excepţională pentru companiile energetice, pe fondul revenirii economice şi a scumpirilor puternice din a doua parte a anului

Favorizate de revenirea economică de după pandemie şi de situaţia din piaţa energiei apărută în a doua parte a anului, acţiunile companiilor energetice au avut randamente excepţionale, anul trecut.

Vedeta a fost Nuclearelectrica (SNN), titlurile operatorului centralei de la Cernavodă având un randament total de 171,92%, cea mai mare parte provenind din aprecierea puternică apărută în ultimele patru luni ale anului, pe fondul preţurilor energiei aflate la recorduri istorice. De altfel, conducerea companiei a rectificat Bugetul de Venituri şi Cheltuieli cu estimarea unui profit mai mare pentru acest an cu 40% faţă de cel prognozat iniţial, ceea ce poziţionează bine producătorul de enegie şi pentru acest an.

Titlurile OMV Petrom (SNP), cel mai mare producător de petrol din Europa de Sud-Est, au recuperat căderea severă din 2020, atingând anul trecut un nou record al preţului acţiunii de la marea criză din 2007 - 2008. Dinamica a fost susţinută îndeosebi de evoluţia cotaţiei petrolului, ce a urcat cu circa 50% anul trecut, alături de revenirea cererii până aproape de nivelul pre-pandemic, elemente ce s-au reflectat în rezultatele financiare ale companiei. Începând din septembrie, OMV Petrom este inclusă în indicii de pieţe emergente ai FTSE Russell.

Într-un an în care dividendele acordate au fost mai reduse decât cele obişnuite în ultima perioadă, dar în care a vândut mai mult şi la preţuri mai mari, acţiunile Romgaz (SNG) au avut un randament total de 45,16%. La finele anului, producătorul de gaze cu sediul în Mediaş a ajuns la un acord cu Exxon Mobil pentru preluarea participaţiei de 50% a americanilor în proiectul Neptun Deep, pentru care va plăti circa un miliard de dolari.

• Randamente totale de două cifre pentru bănci, dar inferioare indicilor BVB

Băncile au avut randamente totale de două cifre, dar inferioare celor ale indicilor generali ai pieţei noastre şi a indicelui Stoxx Europe 600 Banks, ce a urcat cu circa 35%, anul trecut. Cu toate că au fost şi sunt în continuare bine poziţionate pentru etapa ciclului economic în care ne aflăm, la recomandarea Băncii Naţionale a României şi a Băncii Central Europene, instituţiile de credit de la noi au fost precaute în acordarea dividendelor, ceea ce a diminuat performanţa acţiunilor. Anul trecut, acţiunile Banca Transilvania (TLV), cea mai importantă companie de la BVB din indicii de pieţe emergente ai FTSE Russell, au avut un randament total de 30%, în timp ce pentru BRD - Groupe Societe Generale (BRD), randamentul a fost de 19,62%.

La capitolul creşteri trebuie menţionată şi evoluţia acţiunilor Purcari Wineries (WINE), care au avut un randament total de 41,36%, anul trecut, într-un context în care producătorul de vinuri din Republica Moldova a fost perceput drept unul dintre beneficiarii redeschiderii treptate a economiei. În plus, compania a operat o majorare de capital cu alocare de acţiuni gratuite, la un titlu deţinut investitorii primind un titlu în plus, combinată cu o distribuţie de dividende.

• Utilităţile şi Alro - singurele acţiuni din BET cu randamente negative, anul trecut

La polul opus, majoritatea companiilor de utilităţi, alături de Alro Slatina (ALR), au fost singurii emitenţi din principalul indice al pieţei noastre de capital care au avut randamente negative, în 2021.

Dacă în cazul Nuclearelectrica preţul mare al energiei a avut un impact benefic asupra rezultatelor financiare şi, implicit, asupra preţului acţiunilor, în cazul Electrica (EL) şi Transelectrica (TEL) efectul a fost invers. Cu rezultate financiare situate pe o pantă descendentă, acţiunile transportatorului de energie electrică au avut un randament negativ de 8,71%, în timp ce pentru titlurile distribuitorului de energie pierderea cu tot cu dividende a fost de 14,18%. Rezultate financiare în scădere severă a raportat şi Transgaz (TGN) pe parcursul anului, context în care acţiunile companiei au avut un randament negativ de 13,73%, în 2021.

În cazul Alro, după o dinamică bună în prima parte a anului, creşterile tot mai severe ale preţului energiei au început să afecteze activitatea companiei, care a ajuns să reducă producţia de aluminiu primar de la cinci hale de electroliză la doar două, iar conform declaraţiilor sindicaliştilor, fără intervenţie guvernamentală perspectivele Alro sunt sumbre.

• AISIF reclamă conflicte de interese la SIF-uri; supraveghetorul pieţei tace

Indicele BET-FI, al celor cinci SIF-uri şi Fondul Proprietatea (FP), a urcat cu 21,08%, anul trecut, dată de titlurile FP şi SIF Muntenia (SIF4).

Susţinute de cel de-al doisprezecelea program de răscumpărări şi de dividendele speciale acordate de emitent, în condiţiile în care a încheiat anul 2020 cu pierdere, acţiunile Fondul Proprietatea au avut un randament total de 47,03%, anul trecut, printre cele mai bune de la bursa noastră. Titlurile fondului închis de investiţii au mers din maxim în maxim, ajungând să se tranzacţioneze în premieră cu primă faţă de Valorea Unitară a Activului Net (VUAN).

SIF-urile au avut evoluţii divergente, dar fără prea mare legătură cu aspecte de evaluare fundamentală, ci mai degrabă cu eliminarea pragului ce a deschis calea achiziţiilor directe de peste 5%. În prim plan s-a aflat SIF Muntenia, la care investitorul Ben Madadi a cumpărat peste 6% din societate atât direct din piaţă cât şi printr-o ofertă publică concurentă celei a SIF-ului. Madadi, alături de Asociaţia Investitorilor la SIF-uri (AISIF) din care face parte, a acuzat conducerea SAI Muntenia Invest (adiministratorul SIF Muntenia) şi conducerea SIF Banat-Crişana (SIF1) că dirijează banii societăţilor către fonduri de investiţii ce cumpără acţiuni SIF1 şi SIF4, votând apoi la adunările generale dorinţele conducătorilor celor două SIF-uri. Practic, este vorba despre deţinerea şi folosirea acţiunilor proprii prin terţi, ceea ce contravine legii societăţilor comerciale, după cum arată investitorul. De asemenea, AISIF a ridicat problema conflictului de interese între conducerile SIF-urilor şi fondurile finanţate de acestea, care votează la adunările generale cu acţiuni cumpărate chiar cu banii societăţilor de investiţii financiare.

Toate acestea au fost reclamate la Autoritatea de Supraveghere Financiară (ASF) care a spus că nu are competenţa să interpreteze legea societăţilor comerciale, chiar dacă în trecut şi-a justificat mai multe decizii prin legea 31/1990. Mai mult, a trimis o adresă ridicolă tuturor administratorilor de fonduri prin care îi atenţionează să respecte legea 74/2015 şi regulamentul Uniunii Europene 231/2013 ce se referă, printre altele, la conflictele de interese, după cum spune investitorul Marius Pop, membru AISIF. De altfel, încrederea pieţei în ASF este zero, instituţie caracterizată drept eşuată chiar de către oameni din interior.

• Manevre uluitoare la SIF Oltenia

La SIF Oltenia (SIF5), în primul an de la instalarea noii conduceri, mişcările sunt de-a dreptul spectaculoase. SIF-ul a cumpărat 6% din SIF Muntenia de la fonduri administrate de Swiss Capital, finanţate aproape în totalitate de grupul SIF Banat-Crişana şi SIF Muntenia. Transferul s-a făcut după acuzaţiile AISIF privind conflictele de interese dintre SIF4 şi fondurile de investiţii care votează la adunările generale ale acţionarilor societăţii cu acţiuni cumpărate inclusiv cu banii proveniţi de la SIF Muntenia şi/sau SIF Banat-Crişana.

O altă mişcare uluitoare este numirea lui Ciprian Copariu în funcţia de director al Direcţiei Portofoliu. Copariu a plecat de la ASF chiar după scandalul preluării ostile a SIF Oltenia de către SIF Banat-Crişana, SIF Muntenia şi fondurile finanţate de acestea, pe care Autoritatea a refuzat să le declare concertate.

Sunt doar câteva elemente care au ruinat complet încrederea investitorilor în SIF-uri, fapt ilustrat de penalizările severe dintre preţ şi VUAN, situate între 61% în cazul SIF Banat-Crişana şi 37% pentru SIF Muntenia.

• Statul a strâns 4,3 miliarde de lei prin patru emisiuni Fidelis

Făcând abstracţie de situaţia de la SIF-uri, 2021 a fost dintr-un anumit punct de vedere cel mai bun an din istoria BVB. 23 de companii s-au listat la bursa noastră anul trecut, cele mai multe apelând la operaţiuni prin care au strâns bani pentru dezvoltare, ceea ce arată că piaţa noastră este o platformă funcţională de finanţare. Transportatorul de mărfuri pe Dunăre Transport Trade Services, dezvoltatorul imobiliar One United Properties şi distribuitorul bunurilor de larg consum Aquila au venit în Piaţa Reglementată a Bursei de Valori Bucureşti, în timp ce în Piaţa AeRO au debutat nume precum Safetech Inovations, Simtel Team sau Arobs Transilvania Software, companii de tehnologie de care bursa noastră are atât de mult nevoie.

Statul a continuat programul Fidelis, anul trecut Ministerul Finanţelor derulând patru emisiuni de titluri de stat, denominnate în lei şi euro, prin care a strâns de la populaţie aproape 4,33 miliarde de lei.

La finele anului trecut, capitalizarea companiilor listate în Piaţa Reglementată a BVB, fără Erste, era de aproape 28,63 miliarde de euro, record istoric, în timp ce în cazul AeRO evaluarea se ridica la patru miliarde de euro, dublă faţă de cea de anul trecut.

Valoarea medie zilnică a tranzacţiilor din Piaţa Reglementată a fost de 8,89 milioane de euro, cu 12,4% sub cea din 2020, iar pe AeRO tranzacţiile s-au ridicat la 0,98 milioane de euro, nivel de 2,5 ori mai mare decât valoarea din anul anterior şi record istoric de la lansarea acestei pieţe.

1. it reeks of a BUBBLE, with a local odour

(mesaj trimis de anonim în data de 07.01.2022, 05:19)

Cand esti intr-o bula poti cel mult sa suspectezi acest fapt. Confirmarea bulei vine insa privind retrospectiv dupa ce s-a spart.

Cum ne sade noua bine pe bvb / aero, bula locala s-a fundamentat nu doar pe povesti de crestere, bani ieftini (si prosti), clonat efervescenta burselor straine, etc

ci si pe ... fraude, potlogarii in acte contabile, tzepe date actionarilor de catre majoritari, etc

ASF nu vede nimic din toate acestea, asa incat majoritarii si conducerile companiilor prind din ce in ce mai mult curaj si devin din ce in ce mai creativi, totul in dauna micilor actionari, care in loc sa fie parteneri in afacere sunt doar vaci de muls si eventual carne de tun financiar.

Prin urmare, cand se va sparge noua bula pe piata locala, reasezarea preturilor se va face pe paliere mult mai joase.

Peak-to-trough la emitenti precum NRF, CLAIM, RKOT, MAM, etc ne arata ca spargerea bulei deja a inceput.

Party on! A, scuze, partea aia s-a terminat.

Pain on!

1.1. fără titlu (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 07.01.2022, 09:45)

Ai dreptate cu tabloul expus.Problemele mari vor veni anul asta pentru ca se va vedea diferenta intre minciunile propagate constant si evolutia reala a celor mai multe firme,in special cele cu prognoze de basm.

Ascultand modul lor de comunicare,cum isi pregatesc timingul la diverse evenimente ca majorarile,cum se folosesc de minciuni,pare ca se vor adanci si apoi incurca in minciuni.

Nu vad sa fi venit cu corectii de bugete,parca aud ca si pentru anul asta baga tot povesti pescaresti,ingredientele perfecte ca sa distruga complet increderea pietei dupa ce se va vedea cat de multa mistificare si cat de putina substanta este in afacerile lor.

Brokerii au pierdut respectul investitorilor dupa ce i-au pacalit cu tot felul de junghiuri,unde s-a mintit enorm dar ei au consimtit pentru comision,desi aveau o mare responsabilitate pentru clientii lor,mai ales in cazul plasamentelor.Iar o sa auzim ca e vina statului ca nu listeaza,ca nu-s avantaje fiscale,ca de aia nu vin oamenii catre bursa!Asta cand dobanzile au fost la minime si inflatie la cer,ei au zis sa dea repede o teapa celor care se indreapta spre BVB,ca nu se stie cand mai au ocazia!

Rusine!

1.2. e bula in capul tau (răspuns la opinia nr. 1)

(mesaj trimis de anonim în data de 07.01.2022, 22:41)

nu vezi ca s-au corectat ? acum e vremea sa creasca

esti dezinformat

2. AERO cea mai importanta realizare

(mesaj trimis de anonim în data de 07.01.2022, 10:24)

piata aero este cea care a adus prospetime si atractivitate BVB-ului

eu mizez pe actiunile listate pe aero

2.1. fără titlu (răspuns la opinia nr. 2)

(mesaj trimis de anonim în data de 07.01.2022, 10:59)

Pe care ma sfatuiesti sa mizez: pe directoru' investitor de la Airclaim, care vinde tot chiar in ziua listarii sau pe directoru' investitor de la Norofert, care e nevoit sa-si schimbe auditorul ca sa-si dreaga catastifele?

2.2. Usor dezacord (răspuns la opinia nr. 2.1)

(mesaj trimis de valmon în data de 07.01.2022, 11:33)

Nu stiu daca chiar cele 2 cazuri se pot pune in aceeasi oala. La primul a fost clar "gandire cu premeditate", pe cand in cazul 2 eu as vedea mai degraba nestiinta...o sa vedem anul acesta cum o sa fie cu NRF.

2.3. fără titlu (răspuns la opinia nr. 2)

(mesaj trimis de anonim în data de 07.01.2022, 11:53)

Corect, dar cu o sel ectie riguroasa. Doar cateva companii au potential de dezvoltare.

2.4. fără titlu (răspuns la opinia nr. 2.2)

(mesaj trimis de anonim în data de 07.01.2022, 12:16)

NRF tot cu premeditare.Auditorul zice ceva,managerul se crede inteligent si da comunicat in care contrazice auditorul,piata reactioneaza puternic asa cum era normal,aia de la Raiffeisen isi da demisia din board ca stia ca-i problema mare,managerul se sperie si convoaca iar AGA si face ce a zis auditorul.Nu mai spunem cum umbla disperat prin targ sa cheme pe cineva cu CV in board,se vede ca nu s-a bagat nimeni.Oare de ce?!

Smecherie si tupeu cat casa,penalizarea in piata nu s-a oprit,problemele nici atat.Vedem anul asta si de ce!

2.5. Popescu are exact CA-ul dorit (răspuns la opinia nr. 2.4)

(mesaj trimis de anonim în data de 07.01.2022, 12:49)

sa cheme pe cineva cu CV in board,se vede ca nu s-a bagat nimeni

.

De fapt, Popescu si-a impus exact CA-ul pe care si l-a dorit.

De ce sa aiba membri CA care-si dau demisia intempestiv atunci cand simt ca onoarea si reputatia le sunt in joc, cand poate sa aduca la CA Norofert doi mercenari, care nu inteleg notiunea de onoare.

Nici nu vad cum ar putea cei de mai sus sa invoce onoarea si demnitatea. Actionari ca mine am cumparat Norofert in baza unor rezultate publicate oficial de companie in februarie 2021 si am pierdut bani la Norofert urmare a unei mitocanii contabile, care a avut loc in 2021 sub supravegherea lui Popescu in calitate de director general, care chipurile vegheaza la bunul mers al companiei.

Cum vine asta? Cumperi in baza unor rezultate publicate de companie si pierzi bani din cauza ca directorul general nu stie chipurile ce fac cei din propria-i contabilitate.

Apoi, la nici un an distanta de la catastrofa din primavara 2021, Popescu, Alexe si Cristescu baga mana pana la cot in profitul companiei si se premiaza porceste prin 'stock option plan' pentru ce? Pentru o mare teapa data micilor si totodata fraierilor de actionari.

Onoare?

Incredere?

Mai degraba, rusine.

2.6. fără titlu (răspuns la opinia nr. 2.1)

(mesaj trimis de anonim în data de 07.01.2022, 13:38)

pe directorul investitor de la bnet care se pune in gura cu cei ce sunt de alta parere pe grupuri dupa care le da block.

sa nu uitam ca a fost si in CA la NRF si a vrut si 30.000 euro sa scoata.:))

2.7. norofert (răspuns la opinia nr. 2.5)

(mesaj trimis de m în data de 07.01.2022, 14:45)

si eu am pierdut bani cumparand la norofert dupa ce au publicat rezultatele pe 2020

e drept ca erau neauditate si e drept ca fiecare isi asuma riscuri investind, dar in acest caz vorbim despre riscuri materializate urmare a intentiei / incompetentei managementului norofert

baieti, daca intentionat ati planuit sa publicati acele rezultate maiestre in 02.2021 ca apoi sa le trantiti cu raportul de audit, atunci ASF-ul sa va premieze, ca de anchetat si penalizat oricum nu sunt in stare.

daca insa situatia s-a datorat nestiintei (dupa cum banuieste autorul de la 2.2.), atunci cum indrazniti sa va dati SOP? la Norofert prin SOP va rasplatiti incompetenta?

ca unul care a pierdut bani urmare a "muncii" voastre, consider ca este imoral doar sa va ganditi la SOP dupa ce ati facut anul trecut.

2.8. fără titlu (răspuns la opinia nr. 2.6)

(mesaj trimis de anonim în data de 07.01.2022, 14:54)

Asa face liliputanul? Loooolll.S=o fi crezand si el vreun dictator.

Eu o sa fiu foarte dezamagit daca nu-si dau aia macar vreo 20 de milioane de actiuni si anul asta.

2.9. fără titlu (răspuns la opinia nr. 2.8)

(mesaj trimis de anonim în data de 07.01.2022, 18:31)

si cati au luat astia de la NRF prin "SOP-ul ala porcesc", poti sa ne zici?

Iti zic eu, pana acum au luat 0 actiuni

Tu confunzi MCS-ul cu actiuni gratuite pe care le-au primit toti actionarii. Da-ne notificarea cu SOP-ul ca sa vedem ca nu manaci rahat

2.10. pentru insider-ul mercenar Norofert de la 2.9. (răspuns la opinia nr. 2.9)

(mesaj trimis de anonim în data de 07.01.2022, 19:00)

Te rog sa-ti tii vorba pana in primavara aceasta cand tot voi o sa ne comunicati cum meritati sa va rasplatiti prin SOP dupa ce anul trecut ati facut masinatii in actele contabile ale Norofert.

Da, o sa veniti in februarie cu un profit net peste cel bugetat in 2021 (doar ati reafirmat asta in raportul la Q3), dar la ce o sa raportati acest profit net pe 2021 ca sa justificati premierea porceasca din SOP:

- la profitul net mare raportat initial in februarie 2021

- sau la profitul net corectat semnificativ in jos, raportat in iunie 2021, caz in care cresterea an/an va fi peste 100%, drept pentru care - wow, motiv de premiere porceasca in SOP.

Da, stimate insider Norofert, ne-am prins ca veti trimite in februarie un nou comunicat de presa pompos in care veti declara o crestere incredibila de peste 100% a profitului net an/an, uitand sa mentionati ca plecati de la un profit ciuntit in urma auditului cu probleme.

-

Apropo, cuvantul "rahat" din comentariul tau nu este demn de pozitia pe care o detii in CA Norofert.

Insa "rahat" face parte din vocabularul unui mercenar pentru care onoarea si demnitatea sunt concepte straine.

2.11. fără titlu (răspuns la opinia nr. 2.10)

(mesaj trimis de anonim în data de 07.01.2022, 19:08)

Deci nu s-a intamplat nimic porcesc dar tu stii ca o sa se intample.

Tu esti precum Nostradamus care isi bate cainele si ii zice "de ce te vei pisa in 5 minute pe covor?"

2.12. fără titlu (răspuns la opinia nr. 2.1)

(mesaj trimis de anonim în data de 07.01.2022, 19:21)

poate ne explici ce a facut ilegal CLAIM?

2.13. fără titlu (răspuns la opinia nr. 2.11)

(mesaj trimis de anonim în data de 07.01.2022, 19:34)

Te rugasem doar sa-ti tii vorba pana veti anunta SOP-ul de anul acesta.

Nu fii ipocrit in mod evident; aveti deja votat SOP, urmeaza doar sa il anuntati dupa ce rupeti gura targului cu profitul pe 2021. Apropo, il mai corectati si pe acesta cu ajutorul unui nou audit cu probleme?

Orice SOP la Norofert din profitul la 2021 este porcesc in opinia mea, tinand cont de cat au pierdut actionarii vostri (inclusiv eu, pierdere nu potentiala, ci marcata prin lichidarea aproape totala a detinerii) urmare a ceea ce ati facut in actele contabile Norofert primavara trecuta.

Incredibil ca mai aveti tupeul sa comentati pe forumuri dupa palma trasa actionarilor de buna credinta.

3. Titlu

(mesaj trimis de Protaru în data de 07.01.2022, 12:50)

Daca externul nu crapa, BET poate ajunge la 15k pts. pana la sfarsitul anului.

3.1. fără titlu (răspuns la opinia nr. 3)

(mesaj trimis de anonim în data de 07.01.2022, 13:40)

pentru ca face BET de 30?

3.2. Titlu (răspuns la opinia nr. 3.1)

(mesaj trimis de Protaru în data de 07.01.2022, 14:52)

Daca te referi la numarul de societati incluse in BET, acesta nu are impact asupra valorii BET.

3.3. fără titlu (răspuns la opinia nr. 3)

(mesaj trimis de anonim în data de 07.01.2022, 15:55)

vrei sa spui 20k ?

4. fără titlu

(mesaj trimis de anonim în data de 07.01.2022, 13:55)

In anul cel mai bun al bursei Sif 5 se prabuseste.

4.1. fără titlu (răspuns la opinia nr. 4)

(mesaj trimis de anonim în data de 07.01.2022, 14:39)

Si se premiaza intre ei cu actiuni . Tipic romanesc.

5. Titlu

(mesaj trimis de Protaru în data de 07.01.2022, 13:56)

AeRo este un spatiu de joaca extrem de speculativ. De incredere in companii/actiuni au nevoie doar cei care vor sa se insoare cu acestea. Pentru cei care au un astfel de profil (de soti) exista blue-chips-uri (desi mereu trebuiesc avute rezerve). Cand MAM creste cu 20% de la 5 la 6, NRF cu 30% de la 7 la 9, HUNT cu 20% de la 1 la 1.2, SAFE cu 30% de la 10 la 13, in doar 10-15 sedinte, marchezi profitul si stai relaxat tot anul cu randament de 25%, sau ramai pe val pana la 50%-100% sau mai mult.

Restul sunt discutii care ar trebui sa priveasca institutiile abilitate, dar cum aceastea sunt oarbe, fiecare isi vede de treaba.

5.1. fără titlu (răspuns la opinia nr. 5)

(mesaj trimis de anonim în data de 07.01.2022, 14:19)

Mai stai si tu cu fata la joc.Marcheaza profitul aia care au cumparat,daca au bid.Numai ca unii le-au cumparat,le-au ridicat rapid pe lipsa de lichiditate(deh,sarmale multe,bursa putina) si spera sa le toarne la procente la jumatate fata de ce spui tu acolo.Ce sa vezi ca nu merge nici asa!

Super simpatic esti cu ideea ca tocmai pe nelichide se poate specula cu mare folos.

5.2. fără titlu (răspuns la opinia nr. 5.1)

(mesaj trimis de anonim în data de 07.01.2022, 14:23)

Corect mentionat.

5.3. fără titlu (răspuns la opinia nr. 5)

(mesaj trimis de anonim în data de 07.01.2022, 14:31)

Uffff protarule....

bine ca stim cum se fac banii de covrigi ca pana acum ii luam tot cu bonuri de masa

5.4. Titlu (răspuns la opinia nr. 5.1)

(mesaj trimis de Protaru în data de 07.01.2022, 15:50)

A fost lichiditate redusa in decembrie, ca de altfel si astazi, de Sf. Ioan. Cei care au vandut pe minim inainte de sarbatori aveau nevoie de bani pentru cadouri. Minimele au fost ascutite, de scurta durata, din cauza lichiditatii reduse. Daca aveai ordine limita de cumparare deja introduse in piata prindeai minimele, desi unele actiuni au stat cu zilele pe minime.

Faci specula si pe nelichide cu sume moderate, pui bid si ask si faci MM, castigi spread-ul mare. Daca vrei sa invarti zeci de mii de euro, te asteapta blue-chips-urile si pietele externe cu comisioanele si taxele lor zdravene. AeRo e pentru "pacanit" sume relativ mici, daca ai "bani adevarati" te duci extern, nu iti pierzi timpul pe AeRo.

5.5. fără titlu (răspuns la opinia nr. 5.4)

(mesaj trimis de anonim în data de 07.01.2022, 15:58)

ce inseamna extern? Burse sau cripto?

5.6. Titlu (răspuns la opinia nr. 5.5)

(mesaj trimis de Protaru în data de 07.01.2022, 16:49)

Prin extern ma refeream la investit zeci de mii de euro pe bursele straine de actiuni.

Sunt destul de putini, probabil, in Romania, care sa isi permita sa investeasca zeci de mii de euro in Cripto. Nu am tranzactionat si nu voi tranzactiona Cripto atat timp cat nu vor fi reglementate in Romania.

5.7. trec cresterile pe langa voi (răspuns la opinia nr. 5)

(mesaj trimis de anonim în data de 07.01.2022, 22:40)

treziti-va, cresc companiile de pe AERO si voi tot cu balacareala ramaneti

6. fără titlu

(mesaj trimis de anonim în data de 07.01.2022, 18:37)

Ce fac baietii, tot frustrati, tot frustrati?

Eu zic sa va apucati de alt ceva, se vede ca va streseaza bursa

6.1. frustrati de la AERO (răspuns la opinia nr. 6)

(mesaj trimis de anonim în data de 07.01.2022, 22:18)

nu au curaj sa investeasca si barfesc

7. AERO VA MANANCA ZILELE

(mesaj trimis de anonim în data de 07.01.2022, 22:02)

daca tot criticati zi de zi companiile cu atatea detalii inseamna ca le urmariti cu atentie, probabil ati pierdut cresterile si ati ramas cu traume

vreti si voi dar va lipseste apetitul la risc

curaj daca vreti sa faceti randamente pe peste medie

firmele de pe aero chiar au potential

7.1. fără titlu (răspuns la opinia nr. 7)

(mesaj trimis de Warren Buffett în data de 07.01.2022, 22:07)

da, au potential. problema este ca evaluarile actuale sunt peste potentialul lor in cvasi-totalitatea cazurilor. nu mai detaliez si riscurile, care nu sunt incluse in preturi

7.2. mie mi se par subevaluate (răspuns la opinia nr. 7.1)

(mesaj trimis de anonim în data de 07.01.2022, 22:15)

din punctul taude vedere, eu cred ca sunt ieftine pentru ca sunt companii mici si vor creste mari, investesc aproape toti banii pe aero

voi castiga mai mult decat cu firmele mari

7.3. fără titlu (răspuns la opinia nr. 7.2)

(mesaj trimis de Warren Buffett în data de 07.01.2022, 22:42)

multa bafta

8. fără titlu

(mesaj trimis de anonim în data de 07.01.2022, 23:25)

Dati vina pe companii dar voi ati gresit cand le-ati cumparat. Degeaba le cautati nod in papura si dati vina pe ele, voi ati gresit cand ati cumparat la acele preturi.