Banca Centrală Europeană (BCE) a reluat, în vara anului 2019, retorica privind necesitatea unei noi runde de relaxare cantitativă, adică de expandare a bilanţului propriu prin emisiune de bani, în schimbul achiziţionării unor titluri de valoare. În sprijinul acestei opţiuni se aduc o serie de argumente care se discută în mod transparent (o rată a inflaţiei situată sub ţintă; un ritm de creştere economică nesatisfăcător), dar şi argumente care rămân învăluite în umbră (supra-îndatorarea unor state, firme şi gospodării; necesitatea de a stimula exportul zonei euro printr-o devalorizare). Într-o serie de articole, începând cu cel de faţă, vom analiza cât de pertinente sunt aceste motivaţii.

Rata inflaţiei situată sub ţintă

De la început, trebuie subliniat că încadrarea în ţinta de inflaţie reprezintă singurul obiectiv statutar al BCE. Nici unul din celelalte obiective, transparente sau opace (stimularea creşterii economice, reducerea supra-îndatorării, stimularea exportului) nu constituie obiective statutare pentru respectiva instituţie. Ea a ajuns să le urmărească prin omisiune, întrucât celelalte autorităţi publice, îndrituite să le gestioneze, nu şi-au făcut datoria.

La momentul lansării monedei euro, la începutul anilor '2000, a fost adoptată definiţia "stabilităţii preţurilor" ca reprezentând o inflaţie anuală de 2 la sută. Deşi din punct de vedere logic şi semantic această definiţie reprezintă un oximoron (contradicţie în termeni), ea a fost acceptată pentru a lăsa, pe de o parte , o marjă de manevră statelor mai puţin competitive din sudul Eurozonei (EZ), iar pe de altă parte, pentru a acomoda eventualele majorări de preţuri induse de creşterea calităţii produselor odată cu încorporarea inovaţiilor ştiinţifice.

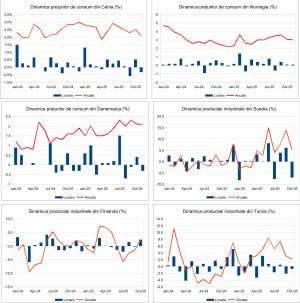

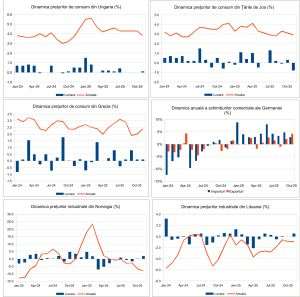

Tot atunci a fost stabilită şi ţinta de inflaţie urmărită de BCE, ca fiind "sub 2 la sută, dar aproape de această valoare". Graficul 1 arată evoluţia inflaţiei din EZ în perioada 2009 - 2019 (linia albastră), în comparaţie cu ţinta de inflaţie de aproape 2% (linia roşie).

Desigur, ne putem întreba ce se înţelege prin "aproape de 2 la sută". De exemplu, 1,7 la sută este suficient de aproape? Dar 1,5 la sută? Din comunicatele Board-ului BCE pare să rezulte că numai 1,9 la sută este considerat suficient de aproape, ceea ce desigur este absurd: nici o bancă centrală din lume nu-şi poate atinge ţinta de inflaţie cu o asemenea precizie chirurgicală.

Depăşirea ţintei de inflaţie în 2011 - 2012 a fost contracarată cu o creştere a ratei dobânzii de politică monetară (linia verde), de la 1 la sută în 2010 la 1,5 la sută în 2011. Această creştere a dobânzii este imputată astăzi guvernatorului Trichet, ca fiind pripită şi insuficient de anticipativă (forward looking), dată fiind scăderea ulterioară a inflaţiei. Este însă greu de combătut acea mişcare de dobândă, cu informaţiile disponibile la acea dată, dacă ne referim strict la mandatul BCE şi la ţinta de inflaţie a acesteia.

Ulterior, scăderea continuă a inflaţiei, până la transformarea ei în deflaţie (scădere a preţurilor) la sfârşitul lui 2014, a fost combătută prin reducerea dobânzii de politică monetară, în primii ani ai mandatului guvernatorului Draghi, până la 0,25 la sută. În 2015, cu inflaţia încăpăţânându-se să rămână în teritoriul negativ, BCE a început programul său de relaxare cantitativă (quantitative easing, QE) şi de ghidare anticipativă (forward guidance, FG), experimentat cu câţiva ani înainte de Fed-ul american. Din nou, până aici, totul ca la carte, inclusiv reducerea dobânzii de politică monetară la 0 la sută.

Problema care se pune este de ce în 2019, după doi ani de valori ale inflaţiei cuprinse între 1 la sută şi 2,25 la sută (deci în apropierea ţintei) BCE simte nevoia unei noi runde de relaxare cantitativă. Mai ales că instrumente disponibile nu prea mai are: cu dobânda de politică monetară situată la 0 la sută din 2016 (slavă Domnului că nu a ajuns precum băncile centrale din Japonia, Suedia, Danemarca sau Elveţia, să practice dobânzi nominale negative, adică să perceapă o plată pentru banii depozitaţi la ea de băncile comerciale, în loc să le remunereze) şi cu bilanţul mult expandat, BCE nu prea mai are loc pentru QE.

Subliniem faptul că orice bancă centrală emite bani "din nimic, dar nu contra nimic", ci în schimbul unor hârtii de valoare (titluri de stat, obligaţiuni municipale, promissory notes), de o calitate neîndoielnică, care să poată fi răscumpărate la nevoie. Or, se pare că astfel de titluri de calitate nu prea mai sunt în lume, în condiţiile în care multe bănci centrale le-au achiziţionat în cadrul propriilor programe de relaxare cantitativă. Iar a achiziţiona titluri din categoria "junk" (gunoi) ridică atât probleme statutare, cât şi legale pentru banca centrală, reprezentând, în fapt, o emisiune de bani neacoperită de garanţii.

Nu întâmplător, la ultima şedinţă a Board-ului BCE, guvernatori din şase state membre (reprezentând mai mult de 50 la sută din PIB-ul Eurozonei) s-au opus relansării programului de relaxare cantitativă, dar au fost depăşiţi de numărul de voturi pro, chiar dacă acestea reprezentau o minoritate în materie de PIB.

Întrebarea fundamentală care se pune este: în ce măsură ţinta de inflaţie de "aproape, dar sub 2 la sută", stabilită la începutul secolului, mai corespunde condiţiilor actuale. Deja se constată că post-criză o serie de relaţii care funcţionau înainte de 2007 nu mai funcţionează. Cea mai celebră dintre ele este curba Philips, care arată relaţia de inversă proporţionalitate între rata şomajului şi rata inflaţiei. Înainte de 2007, această curbă avea o pantă negativă accentuată, ceea ce însemna că un punct procentual de reducere a ratei şomajului ducea la mai multe puncte procentuale de creştere a ratei inflaţiei (creşterea ratei ocupării punea presiune pe salarii, iar acestea se oglindeau în creşterea preţurilor). După criză, curba Philips s-a aplatizat, ceea ce înseamnă că mai multe puncte procentuale de reducere a ratei şomajului de abia duc la o creştere insignifiantă a ratei inflaţiei. Că acest lucru se datorează scăderii generalizate a puterii sindicatelor, sau faptului că producătorii compensează prin reducerea cantităţii (ex: bare de ciocolată mai mici la acelaşi preţ), mai degrabă decât prin creşterea preţului, rămâne un subiect de cercetat.

Fapt este că, dintr-o multitudine de motive, rata inflaţiei corespunzătoare "stabilităţii preţurilor" pare să fi scăzut de la 2 la sută spre 1,5 sau poate chiar 1 la sută. Iar dacă acest fenomen este adevărat, atunci urmărirea cu încrâncenare de către BCE a ţintei de aproape 2 la sută pentru rata inflaţiei poate să se dovedească iluzorie şi nerealistă. De altfel, o serie de renumiţi analişti au atras atenţia asupra acestei posibilităţi.

Există deci o probabilitate semnificativă ca BCE, urmărind o ţintă de inflaţie stabilită în urmă cu douăzeci de ani, să vâneze o fantomă, neavând, în plus, nici muniţia necesară (dobânzi pozitive sau titluri de valoare eligibile).

În concluzie, strict formal, dacă ne raportăm la ţinta de inflaţie de 2 la sută, BCE este acoperită din punct de vedere statutar în acţiunea sa de reluare a relaxării cantitative. Dacă însă analizăm mai atent contextul, sunt multe semne de întrebare privind această abordare.